- 株式のインデックス投資以外は不要と聞いたけど本当?

- インデックス投資以外にも個別株もやってるんだけどやらない方がいい?

この記事では上記のような疑問を解決します。

今回はちょっと尖った内容ですが、「多くの投資家にとって、株式のインデックス投資以外が不要である理由」を語っていきたいと思います。

コラムっぽい内容ですが、投資のエッセンスは盛り込んでいるので資産運用を勉強しているという方はぜひ一読ください。

- 個人投資家の多くはインデックスの成績に基本負けている。だったら、ごちゃごちゃしたポートフォリオを持たずに、シンプルな株式インデックスだけでOKという考えもある。

- 事実、株式インデックスを買うことは、現代ポートフォリオ理論で最適とされる市場ポートフォリオを株式限定で再現することに等しい。

- リスクコントロールはリスク資産(株式インデックス)と無リスク資産(現金)との配分で十分。

- レイダリオのオールシーズンズ戦略と比較しても、株式インデックスオンリーは優れている面がある。

なぜ株式のインデックス投資だけで問題ないとされるのか?

あらかじめ断っておきますが、僕は株式インデックス以外にも債券や金のインデックスも持ってますし、個別株や仮想通貨も持ってます。

結論から言うと、ごちゃごちゃ頑張っても株式のインデックス投資に劣後するポートフォリオしか、一般的な投資家は組めないことが多いからです。(僕も一般的な投資家の範疇)

だったら、シンプルなポートフォリオで簡単に管理しましょうということです。

もちろん、債券や金、不動産などを組み入れた適切なポートフォリオを組んで、それを維持できるならそれに越したことはないと思います。

ですが、多くの個人投資家はその維持をできてないですし、実際は適切なポートフォリオでなく、「僕の考えた最強のポートフォリオ」に過ぎません。

であるなら、最初からややこしいことは捨てて、現代ポートフォリオ理論で最適とされる市場ポートフォリオを株式限定で再現するだけで良いはずです。

実際、その方がほとんどの場合で優れたシャープレシオを叩き出せます。

また、運用コスト(リバランスの手間やリスク・リターンの調整)の面でも株式インデックスのみのシンプルなポートフォリオの方が優れているケースがあります。

以上が、”多くの普通の投資家”にとって、投資すべき対象が株式のインデックス投資だけで良いとされる理由です。

商品のリスクに対するリターンの度合いを比較するために用いられる指標のこと。要は投資効率です。数字が大きいほど、リスクに対するリターンの度合いが大きいので、効率が良いとされます。

株式のインデックスだけを持った場合、リスクコントロールはどうするか?

「でも株式だけじゃリスクコントロールできないじゃないか。債券や金、不動産なんかも組み込まないと!」というような意見も聞こえてきそうです。

ですが、この指摘に対する答えは簡単で、キャッシュポジション(無リスク資産)と株式インデックス(リスク資産)との割合の調整をすれば良いです。

キャッシュ比率を高めれば資産全体としてのリスクは下がりますし、十分にリスクコントロールはできるはずです。

「アセットアロケーションが株式だけ」とシンプルなので、想定リターンとリスクの確認も簡単ですし、リスクを調整しやすいというメリットもあります。

実際のポートフォリオでシミュレートしてみる

そうは言っても感覚的には複雑なポートフォリオを組んだ方が良い感じがしてしまうというのが、人の心理です。

そこで、実際のポートフォリオで考えてみましょう。

比較するポートフォリオ [ レイダリオのオールシーズンズ VS 全米株式(VTI)オンリー ]

今回は一例として「レイ・ダリオのオールシーズンズポートフォリオ」と「米国株式(VTI)オンリーのポートフォリオ」で比較してみようと思います。レイ・ダリオのオールシーズンズポートフォリオなら比較対象として申し分ないでしょう。

株式インデックスは米国株式と全世界株式で迷いましたが、レイダリオのオールシーズンズと比較しやすくするために米国株式にしています。(市場ポートフォリオの再現という点では全世界株式の方が良いかもですが……)

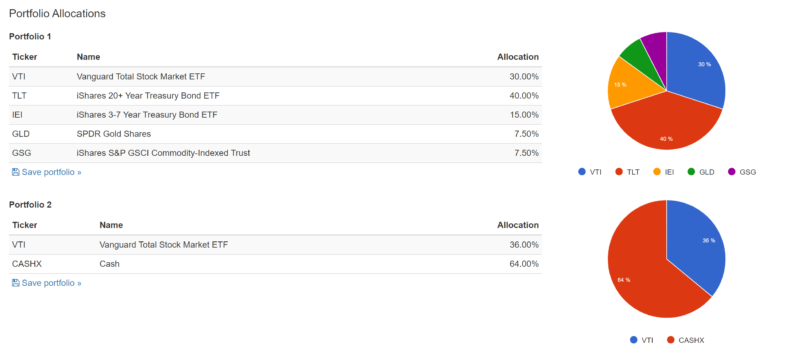

そして、それぞれアセットアロケーションは以下の配分としました。シャープレシオを比較できるように、シミュレーションする期間のリターンが同じになるようにしてます。

- 米国株式(VTI) : 30%

- 20年以上米国債(TLT) : 40%

- 7-10年米国債(IEI) : 15%

- 金(GLD) : 7.5%

- コモディティ(GSG) : 7.5%

- 現金(Cash) : 0%

- 米国株式(VTI) : 36%

- 現金(Cash) : 64%

シミュレーション結果(2020年~2022年)

2020年~2022年でシミュレーションした結果は以下です。青線がレイダリオのオールシーズンズ、赤がVTIオンリーです。

最終リターンが同じになるように配分を調整したので、シミュレーションの最後はどちらも同じリターンに収束します。

グラフを見てのどのように捉えるかは人それぞれですが、コロナの際の下落は「VTIオンリー」が大きいものの、トータルして値動きの激しさはあまり変わらないように見えるのではないでしょうか?

事実、最大下落率はレイダリオのオールシーズンズの方が-9.73%とVTIオンリーを上回っているようです。

シャープレシオもVTIオンリーの方が大きいので、この期間において効率良く(=低リスクで)運用できたのはVTIオンリーのポートフォリオです。

この結果は意外に感じる方が多いのではないでしょうか?

普通に考えるとレイダリオのオールシーズンズの方が効率よく運用できそうですが、実際はそうではなかったわけです。

シミュレーション結果(2008年~2022年)

次は2008~2022年の投資期間で検討してみましょう。長期投資を想定するならこれぐらいの期間は最低ラインになるはずです。(ツールの仕様上、これ以上長くはできませんでした)

例によって最終リターンが同じになるように、VTIとキャッシュの比率は弄ってます。

- 米国株式(VTI) : 30%

- 20年以上米国債(TLT) : 40%

- 7-10年米国債(IEI) : 15%

- 金(GLD) : 7.5%

- コモディティ(GSG) : 7.5%

- 現金(Cash) : 0%

- 米国株式(VTI) : 58%

- 現金(Cash) : 42%

以下はシミュレーション結果です。青線がレイダリオのオールシーズンズ、赤線がVTIオンリーです。

グラフだけ見ると、変動幅はあまり差が無いようにも見えますが、シャープレシオがレイダリオのオールシーズンズは0.79、米国株式オンリーは0.64なので、この期間はレイダリオのオールシーズンズに軍配が上がるようです。

リーマンショックやコロナショックは結構な差があるので、やはりレイダリオのオールシーズンズ戦略は下落局面で強いのがわかりますね。

これらの結果をどう捉えるかは皆さん次第ですが、とはいえ、劇的な差はないと判断する方も多いと思います。

もし思ったほどのリスク分散効果を感じられないのであれば、手間をかけて複雑なポートフォリオを管理するのは微妙だと思います。

以上から、実際のシミュレーション結果を踏まえても、多くの投資家にとって株式インデックス以外をポートフォリオに組み込むのは不要だとされるわけです。

ユウシオ自身はなぜ株式インデックス以外をポートフォリオに組み込んでいるか?

冒頭でも書きましたが、僕自身は株式インデックス以外にも債券や金のインデックスも持ってますし、個別株や仮想通貨も持ってます。あとはFXや不動産なんかも入れてます。

今まで言ってたこととやってることが違うじゃないか!!

という意見もごもっともだと思います。僕自身、効率を追い求めるなら間違いなく株式インデックスのみが良いと思いながら、色んな資産クラスを組み入れているわけですから。

ただ、投資は必ずしも効率だけではありません。というのも、僕自身は半分趣味みたいな形で投資をやっています。

ですので、いろいろ試してみたいこともあり今の手法に落ち着いているわけです。

正直、管理コストや運用コストを考慮すると、以下に該当する方以外は株式インデックス以外をポートフォリオに組み込む必要はないとは思います。

- インデックス投資だけだと暇な人

- 趣味として投資を楽しみたい人

- 理屈は分かってるものの、それでも市場平均をアウトパフォームしたい人

- 資産の大半をコア資産につぎ込んだ状態よりも、更にハイリスク・ハイリターンを求める人

上記に該当する人は一緒に頑張りましょう。

よくある質問について解説

以上で基本的な説明は終わったので、ここからはQA形式でよくある質問や疑問への回答を書いていきます。

コメントいただければ追記していきますので、良かったらページ下部から質問いただければと思います。

質問①|債券や株式、金や不動産を適切な割合で組み入れて市場ポートフォリオを再現できるなら、株式のみのポートフォリオよりも良いという理解であってる?

- 債券や株式、金や不動産を適切な割合で組み入れて市場ポートフォリオを再現できるなら、株式のみのポートフォリオよりも良いという理解であってる?

-

合ってます。株式市場以外の市場を含めてマーケットを再現できるなら、様々な資産クラスを入れる方がシャープレシオは優れた値を示します。あとは管理コストとの兼ね合いだけです。

株式だけでOKなんて宣言すると、「他の資産クラスも入れるべきだ!」と怒られるので弁明しておきますが、もちろん他の資産クラスを入れた方がいいのはその通りです。

ただ、保有する資産クラスを増やすことは、管理の手間や運用コストの増加、リバランスの面倒くささやリスク・リターンの不透明化など、マイナス面も沢山あります。

言いたいのは、「管理コストの増加の割に、投資効率は思ったほど改善しないし、片手間でやっている個人投資家のほとんどはそこまで頑張らなくて良くない?」ということです。

むしろ管理しきれなくなって不適切なアセットアロケーションで運用をしてしまうことの方が問題点が多いと思ってます。

それなら、簡単に管理できてアセットアロケーションも崩れにくい手法を提案するのは、一概に否定されるものではないと考えます。

質問②|株式のインデックスファンドだけでいいということだけど、具体的に何?

- 株式のインデックスファンドだけでいいということだけど、具体的に何?

-

全世界もしくは全米株式で良いかなと思います。市場ポートフォリオという意味では全世界の方が良いですが、どちらかと言えば気持ちのが大事です。安心できる方を選んでください。

しょっちゅう聞かれますが、全世界もしくは全米株式を買っておけば良いと思います。

全世界株式も大部分は米国なので、米国が崩れるときは実際は共倒れでしょう。

どちらかと言えば安心して持つための気持ち方が大事です。

- これからも米国の強さは続くと考えている ⇒ 全米株式

- いや、これからは他の国が出てくる ⇒ 全世界株式

ぐらいの選び方で良いと思いますよ。長期保有するわけですから、安心して持てる方を選んでください。

ちなみに僕は全米株式も全世界株式も保有してます。

質問③|株式のインデックスを買うとなると、投資信託かETFが選択肢としてありますが、どっちがいい?

- 株式のインデックスを買うとなると、投資信託かETFが選択肢としてありますが、どっちがいい?

-

最終リターンの差はほとんどないので買いやすい方が良いと思います。

昔は投資信託の信託報酬が高かったのもあってETFを推奨している本が多かったですが、今は信託報酬も下がって手ごろな投資信託が増えました。

ですので、投資信託でもETFでも大きな差は出ないでしょう。

質問④|理論上、個別株を組み入れない方がいいのは分かったけど、個別株いれたい。いいよね?

- 理論上、個別株を組み入れない方がいいのは分かったけど、個別株いれたい。いいよね?

-

いいと思います。僕も個別株を組み入れてますし。個別株、楽しいですよね。

ここまで株式インデックス以外を組み入れることに文句をつけてきましたが、投資って効率だけじゃないです。

株価とにらめっこしながら一喜一憂するのも投資ですし、優待が届いて幸せな気持ちになるのも投資です。

楽しければOKなら、株式インデックス以外も資産に組み入れましょう。

まとめ|株式のインデックス投資だけで問題なし?多くの投資家に他の投資が不要な理由

今回は、「一般的な個人投資家は株式のインデックス投資だけで問題なし」とされる理由を解説しました。

以下、記事のまとめです。

- 個人投資家の多くはインデックスの成績に基本負けている。だったら、ごちゃごちゃしたポートフォリオを持たずに、シンプルな株式インデックスだけでOKという考えもある。

- 事実、株式インデックスを買うことは、現代ポートフォリオ理論で最適とされる市場ポートフォリオを株式限定で再現することに等しい。

- リスクコントロールはリスク資産(株式インデックス)と無リスク資産(現金)との配分で十分。

- レイダリオのオールシーズンズ戦略と比較しても、株式インデックスオンリーは優れている面がある。

効率を追求するなら基本的に株式インデックスオンリーがいいのが分かったかと思います。

とはいえ、投資って効率だけを追求するものでもないので、個別株をいれたり、不動産をいれたりするのは僕は全然OKだと思ってます。

シミュレーションして、いろいろ御託は並べてみましたが、楽しんで投資出来るのが一番なので納得出来るやり方を模索してみてください。

僕自身は、効率性の高い株式インデックスをコア資産に、他の資産クラスをサテライトとして組み合わせることに落ち着いたという感じです。

今回は、これで以上です。

コメント