投資信託の仕組みは分かったし、さっそく取引を始めるぜ!

ちょっと待って、しばくん!

もう少し知っておくべき基本事項が投資信託にはあるからそれを学んでからにしよう!

知らないと大損してしまう可能性もあるから、しっかり勉強しようね。

Part1では投資信託の仕組みについて「そもそも投資信託ってどんなものか」という前提知識を勉強していきましたが、Part2では「投資信託で実際に運用する前に知っておかなければいけない知識」を解説していきます。

Part2以降は少し実践的な話も混じってくるので難しい部分もあるかもですが、しっかり理解していってください。

分からない部分については、コメント等いただければ補足いたしますので頑張っていきましょう。

投資信託のリスクとリターン

まずはリスクとリターンについて学んでいこう。

投資信託は比較的安全な金融商品だけど、リスクを考慮しなくてもいいというわけではないからね。

俺はリターンの大きい投資信託を買って、一獲千金を狙いたいなぁ……。

まず前提として、リスクとリターンは比例関係にあります。

そのため、例えば一獲千金を狙ってリターンを大きく得ようとするとリスクもその分だけ大きくなります。

他の投資と同じで、投資信託でもこの関係性は変わりません。

そのうえで「投資信託のリスクとリターンがどれくらいか?」という質問に回答すると、「一概に投資信託のリスクやリターンはこれぐらいということはできない」ということになります。

というのも、どのような金融商品を投資対象としているかは投資信託によって異なるためです。

例えば、株式のような値動きの激しい投資商品を組み合わせた投資信託の場合はリスクもリターンも大きいですが、債権のような安定した投資商品を組み合わせた投資信託ならリスクもリターンも小さいです。

ですので、投資信託のリスクとリターンを把握するには、購入するファンドがどういった投資商品を組み合わせているのかを理解しておくことが大事なわけです。

なるほど、投資信託によって投資対象の商品が違うから、それぞれのファンドごとにリスクの度合いが違うんだな!

ただ、リスクの度合いは一概には言えませんが、投資信託は複数の金融商品を組み合わせている点でリスク分散に優れた商品です。

ですので、一般的な株式投資やFXなんかと比べてリスクが低いということは言えます。

このリスク分散の考え方は卵に例えられ、以下のようなイメージで考えると分かりやすいです。

卵を1つのかごにまとめて保管した場合、何かあったときに全部ダメになってしまうかもしれません。

一方、分けて保管した場合、何かあっても少しダメになるだけですべてが割れてしまうことは防げます。

リスク分散というのはこのように資産を分けて管理して、大損失を出さないようにしようという考え方です。

複数の資産を保有することでダメージを防ぐんだな!

投資信託の場合は、投資信託自体が複数の株や債券を組み合わせて作っているので、個別に株を投資したりするよりはリスク分散ができているわけだね。

だからこそ、株やFXよりはリスクが低いと言えるんだ!

ちなみに投資信託の中にも、米国株を対象にしたものや国内株を対象にしたものなど種類がたくさんあるから、これらを複数持つことで更にリスク分散性を高めることも可能なんだ!

さらに詳しく知りたい方は「投資信託のリスクとリターンについて【分析方法を解説】」を参考にしてください。

リスクとリターンの考え方だけでなく、より実践的な分析方法を実際のファンドを例にして解説しています。

また、リスク分散の考え方については「投資初心者が知っておくべき分散投資の基本【知らないと負けます】」で解説しているので、あわせてこちらも読むとグッと理解が深まるかと思います。

投資信託の値段(基準価額)の変動要因

投資信託の値段のことを基準価額と呼びます。

基準価額は純資産総額と総口数から決まり、簡単に言えば「1口あたりの資産額」を指します。

もっと平たく言えば、投資信託の取引価格のことだね。

当然ですがこの基準価額は日々変動しており、私たち投資家はこの変動要因を理解した上で取引をする必要があります。

だって、値段が変わったときに慌てたくないですし、そもそも変動リスクを理解しないで投資するというのは危険だもんな!

一般に投資信託の変動要因は大きく分けて以下の3種類です。

この中で一番大きな変動要因は「投資信託を構成する株や債券の価格が変動したとき(運用成果の変動)」です。

ですので、この記事では運用成果の変動に絞って解説します。

投資信託の投資対象である株や債券が変動する要因(運用成果の変動)としては以下のようなパターンがあり、これらのリスクを踏まえながら投資信託は購入する必要があります。

-800x420.png)

ちなみに投資信託がどういう金融商品を組み合わせたものかによって、どの変動リスクが強く影響するかは変わってくるので、自分が保有する投資信託が何に投資していて、どういうときに基準価額が変動するかは把握しておきましょう。

投資信託が何を組み合わせたものかは、ファンドの目論見書に投資先や運用方針として書いてあるので、ぜひチェックしてみてください。

投資信託の基準価額の変動要因については「投資信託の値段(基準価額)はどうやって決まるか?変動要因を理解しよう」でまとめているので、ぜひ参考にしてください。投資信託の投資対象が何かを調べる方法も実例とともに解説しています。

変動要因を把握しておくことは自分で投資信託のファンドを選ぶときに重要な要素なので、しっかり理解しておきましょう。

投資信託の分配金の仕組み

そういや投資信託では分配金が貰えるって聞いたが、どうやって貰うんだ?

ファンドにもよるから一概には言えないけど、分配金は定期的に証券会社の口座に振り込まれるはずだよ。

ただ、分配金が無いパターンもあるから注意してね。

分配金とは、投資信託において投資者へ利益を還元する仕組みの1つです。

ここでは詳細は割愛しますが、分配金の出し方や受け取り方によってさまざまタイプに分類され、一口に分配金と言っても実はいろいろあります。

上のほうで簡単に触れましたが、「分配金がないパターン」もその一例です。

投資信託を始める方の中には、分配金目当てで始めるという方もいるかと思うので注意しておきましょう。

ただ、分配金は一見してうれしい仕組みのようですが、場合によっては分配金を貰うのは損なので注意が必要です。

というのも、分配金は運用資金を削って支払われるためです。

分配金をたくさん出した結果、運用資金が不足していって投資信託それ自体の運用がダメになってしまうパターンもあるので要注意です。

分配金の分類などの詳細は「投資信託の分配金とは?仕組み、受け取り方や調べ方を解説」でまとめているので、こちらを参考にしてください。

投資信託を効率的に運用するためには分配金をうまく活用することが重要なので、仕組みから分配金の受け取りパターンの調べ方まで解説しています。

投資信託でかかる手数料について

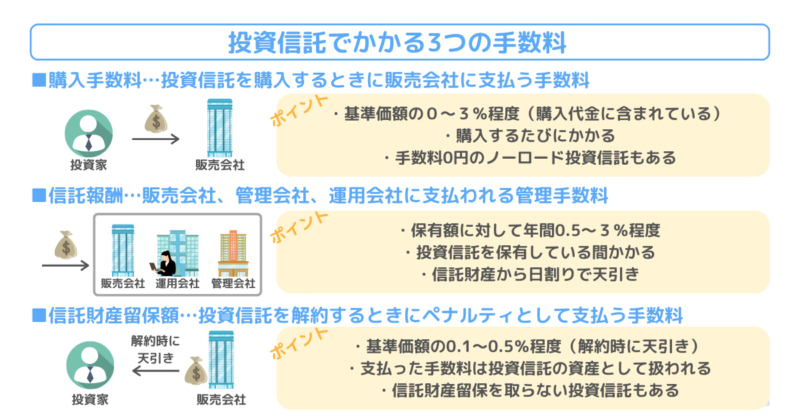

投資信託は購入・保有・解約のタイミングで手数料がかかります。

ですので、運用計画を立てるときはこれらのコストを差し引いて考えることが大事になってきます。

また、投資信託はそもそもとして劇的な運用利益を挙げられる投資商品ではないため、案外このコストは馬鹿にできないので注意しておきましょう。

たしかに年利5%を想定してて手数料で3%とか持っていかれてしまっていたらあんまり収益は上がらないよな。

そうだね。投資信託では少しでも手数料を下げていくのが大事だよ。

そもそも投資信託では、一般に3つの手数料がかかります。

こんなにたくさんの手数料があるんだな……。

投資信託では大きく分けて「購入手数料」「信託報酬」「信託財産留保額」の3つの手数料がかかります。

購入手数料は販売会社に支払う手数料で、簡単に言えば購入時の手続きの手間賃みたいなものです。

信託報酬は投資信託を保有している間かかる手数料で、管理コストに近いイメージです。

また、信託財産留保額は解約時のペナルティとして支払う手数料です。

どの手数料も投資信託の銘柄によってどれくらいかかるかは異なるので、購入前に確認しておきましょう。

投資信託の手数料についてさらに詳しく知りたい場合は「【初心者向け】投資信託でかかる手数料についてわかりやすく解説」で解説しているので参考にしてください。

手数料を抑えるコツなんかも紹介しているので、手数料が高くて利益が出ないという方は必見です。

投資信託の税金について

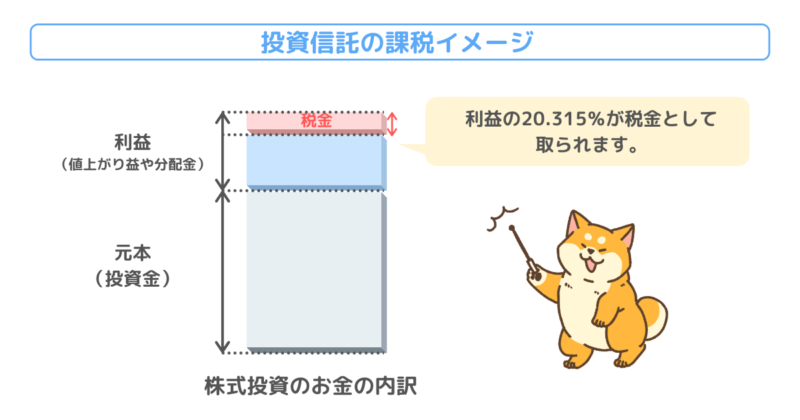

投資信託では得られた利益に対して20.315%の税金がかかります。

内訳としては以下になります。

ポイントは投資信託の利益である「値上がり益」と「分配金」の両方に対して約20%の税金がかかるということ。

たまに投資信託の投資元本も課税対象と勘違いされている方がいますが、元本には税金はかからないので安心してくださいね。

100万円投資したら、20万円取られちゃうのかと思ってちょっと焦ったぜ……。

利益に対して税金はかかるんだな!

あと、税金の話をすると気になるのは「確定申告が必要なのか?」ということ。

結論から言えば、特定口座の源泉徴収ありで運用すれば確定申告不要です。

ただし、確定申告をした方が良い場合もあり、以下のような3つのパターンは確定申告した方がお得です。

詳しい解説は長くなってしまうのでここでは割愛しますが、税金をわからないままでいると運用していても不安になってしまうので、ここに書いてあることは最低限覚えておいてください。

ちなみにより詳しい解説は「投資信託の値上がり益や分配金には税金がかかる?確定申告も必要?」でしているので、もっと学びたい方は合わせて読んでみてください。

つみたてNISAを活用した非課税運用

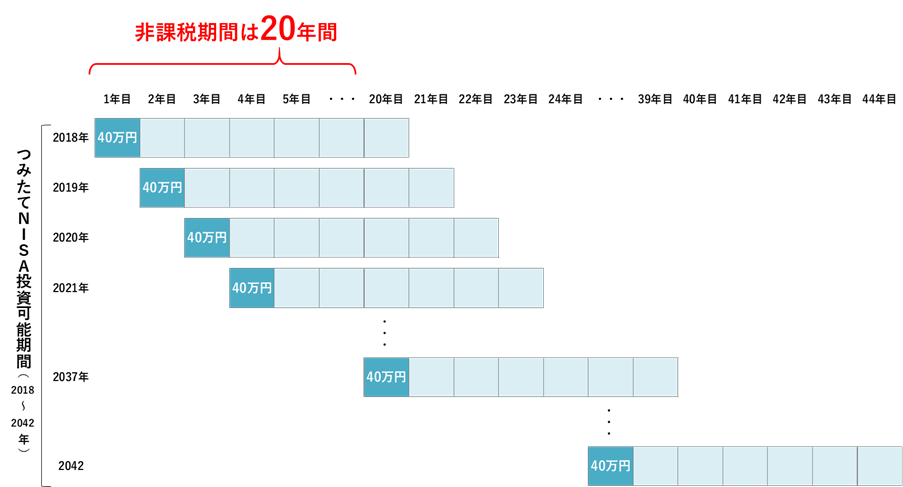

税金で約20%も取られてしまうことは分かったかと思いますが、投資信託の場合、つみたてNISAを活用して非課税で運用するのもおすすめです。

非課税で運用できるってことは、利益が全部貰えるってことか!

そういうことだね。例えば100万円利益がでても20万円も税金ではらっていたらもったいないけど、つみたてNISA制度を使えば100万円全部ゲットできるんだ!

つみたてNISAは国が始めた非課税制度で、毎年40万円の投資枠から得られた利益について税金を支払わなくてもOKになります。

投資枠は購入した年から20年間有効なので、最大で800万円は非課税で運用できます。

正直、使わないともったいないレベルの制度なので、個人的には投資信託をやるならつみたてNISA口座を開設することをオススメしています。

つみたてNISAについてもっと詳しく知りたい方は「つみたてNISA(積立NISA)とは?メリットやデメリットをやさしく解説」で解説しているので、あわせて読んでみてください。

とは?メリットやデメリットをやさしく解説-500x263.png)

まとめ|【投資信託の基礎 Part2】実際に運用を始める前に知っておくべき投資信託の基本知識を学ぼう!

Part2では投資信託の運用にあたって知っておくべきことにフォーカスしてきましたがいかがだったでしょうか?

ボリュームがあって大変だったけど、知識はいっぱいついた感じがするぜ!

うん、そうだね。今回の内容をしっかり理解できれば運用するための基礎固めはひとまずOKだね!

もう一度内容をおさらいすると今回は以下のような内容を学びました。

1回で理解しきるのは難しいかもしれませんが、しっかり内容を押さえておいてくださいね。(何度も読み返せるようにブックマークがおすすめ)

今回はこれでおしまい!お疲れさまでした!

コメント