- VOOとVTI、名前はよく聞くけどどっちがいいんだろう?

- リターンはどっちが優れているのか?

この記事では上記のような疑問を解決します。

最近は、米国ETFを利用した投資家が増えてきました。

特に、米国市場を一括りに投資できるVOOやVTIといったETFの人気が高いです。

とはいえ、SNSなんかを見てると、どっちもおすすめしている人が沢山いるため「VOOとVTIのどちらに投資すべきか」判断できない人も多いかと思います。

そこで本記事では、VOOとVTIの違いを解説し、バックテストすることでそのリターンを検証していきます。

- VOOはS&P500、VTIは全米株式をターゲットに組み入れたETF

- 組み入れ比が上位10の銘柄構成はVOOとVTIで同じ

- VOOはVTIのサブセット(部分集合)である

- VOOとVTIの銘柄は約84%重複している

- 重複していない約16%はVOOには含まれない残りの約3500銘柄によって構成される

- VOOとVTIの成績はほとんど変わらない

- ハイテク株を割合多く含むVOOの方が、長期金利を鋭敏に反映する

VOOとVTIとは?

VOOとVTIは、米国の資産運用会社であるバンガードが販売・運用しているETFです。

運用総額が全米でそれぞれ4位と3位に位置しており、世界的にも人気のある金融商品です。

どちらもインデックス型のETFで米国株式を対象に組み入れているのは同じですが、VTIは米国株式市場で投資可能な全銘柄を対象としているのに対して、VOOは流動性がある大型株のうち選ばれし500銘柄で構成という点で違いがあります。

VOOとVTIについて特徴を比較

VOとVTIの違いについて以下にまとめました。

| VOO | VTI | |

|---|---|---|

| 連動指数 | S&P500(米国大型500銘柄) | CRSP USトータル・マーケット・インデックス(米国全銘柄) |

| 構成銘柄数 | 500 | 4000 |

| 経費率 | 0.03% | 0.03% |

| 配当利回り | 1.53% | 1.45% |

| 設定日 | 2010年 | 2001年 |

見ての通り、大きな違いはやはり連動指数(構成銘柄)でしょう。

経費率、つまりコストは変わらないので、構成銘柄さえ把握できれば違いを見極められそうです。

では、構成銘柄の詳細を見ていきましょう。

VOOとVTIの構成銘柄

VOOは、米国の大型株500銘柄を組み入れています。

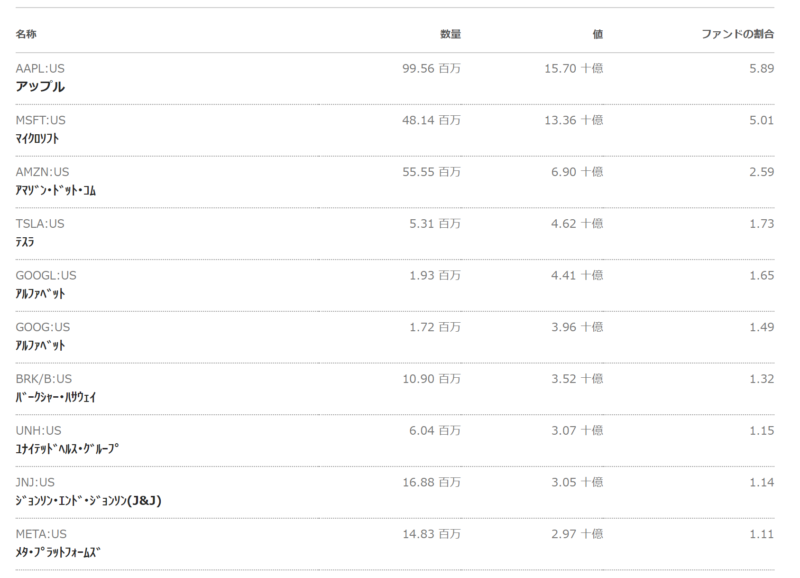

組み入れ上位銘柄は以下です。

流動性の低い銘柄の組み入れ比を下げているなど一部補正はありますが、時価総額加重平均を採用しているためほぼ時価総額に従った組み入れ比になっています。

そのため、2000年代に急伸したハイテク株がその割合を多く占めており、この後で紹介しますが2022年6月時点ではTOP10のうちNVDA以外の銘柄はVTIと同じです。(タイミングによってはTOP10は全く同じ)

一方、VTIの構成銘柄は米国の上場株式すべてを対象としています。

組み入れ上位銘柄は以下です。

VOOと同じでハイテク銘柄が上位を占めているのが分かるかと思いますが、VTIも時価総額加重平均を採用しているため当たり前と言えば当たり前です。

VOOとVTIはどれぐらい重複しているのか?

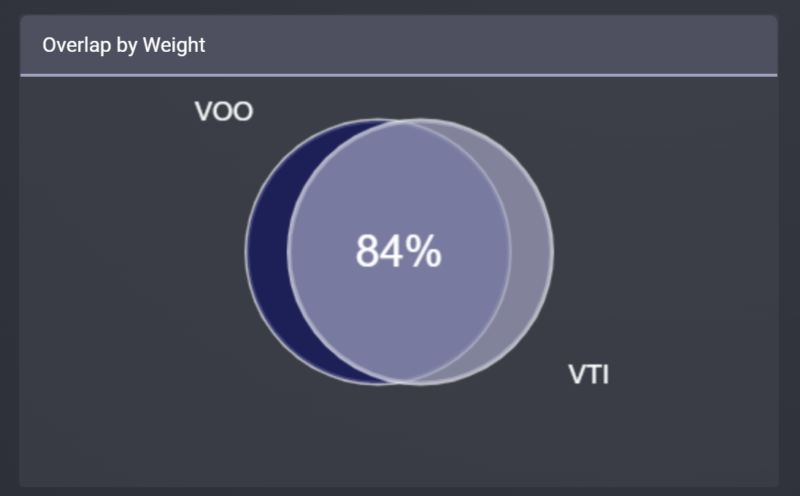

上位銘柄がほぼ同じであることは分かったとは思いますが、実際のところどれぐらいの重複なのでしょうか?

結論だけ言うと、重複率は約84%です。(2022年6月時点)

そして、VTIは米国の全4000銘柄を対象としているので、VOOの持つ500銘柄はVTIにも含まれています。

以上のことからわかるのは、以下の2点です。

- VOOはVTIのサブセット(部分集合)であること

- 重複していない16%はVOOには含まれない残りの約3500銘柄によって構成されること

- 時価総額加重平均を採用しているので中小型株が大半である3500銘柄の組み入れ比は著しく低い

VOOとVTIのパフォーマンスを比較

以下はVOOとVTIを2018年~2022年の範囲で比較した結果です。青線がVOO、赤線がVTIです。

グラフを見ると、2018年~2022年の期間であれば、VOOのパフォーマンスは若干ながらVTIを上回っています。

ただ、もう少し細かく見てみると、2020年のコロナショック直後はVOOが上回っているものの、2021年に入るころにはVTIが上回っているのが見て取れるかと思います。

また、2022年の金利上昇に伴った株価の下落相場では再度逆転してVOOが上回っているのが分かるかと思います。

これは、利上げ影響を受けやすいハイテク株を割合的に多く含むVOOの方が、その影響を鋭敏に反映したためと判断できるでしょう。

これらのことからわかるのは以下の3点です。

- VOOとVTIの成績はほとんど変わらない

- 投資期間によってVTIとVOOのパフォーマンス優劣は前後する

- ハイテク株を割合多く含むVOOの方が、長期金利を鋭敏に反映する

僕個人としては、正直「どっちもパフォーマンス変わらんな」って感じですが、皆さんどうでしょう?

まとめ|【VOO vs VTI】S&P500と全米株式、どっちに投資すべきか?【リターン比較】

今回はVOO(S&P500)とVTI(全米株式)の特徴やリターンを比較してきました。

以下、記事のまとめです。

- VOOはS&P500、VTIは全米株式をターゲットに組み入れたETF

- 組み入れ比が上位10の銘柄構成はVOOとVTIで同じ

- VOOはVTIのサブセット(部分集合)である

- VOOとVTIの銘柄は約84%重複している

- 重複していない約16%はVOOには含まれない残りの約3500銘柄によって構成される

- VOOとVTIの成績はほとんど変わらない

- ハイテク株を割合多く含むVOOの方が、長期金利を鋭敏に反映する

正直、僕個人はVTIとVOOをどっちがいいかを議論するほどの差はないと考えています。

とはいえ、若干の違いはありますし、これから先でこの差が広がらない保証はないので、自身が安心してお金を預けられる方を選んでもらえれば良いかと思います。

また、別記事にはなりますが、投資信託で米国株式に投資したい人向けに、eMAXIS Slim 米国株式(S&P500)と楽天VTIを比較した記事も用意してます。気になる方はどうぞ。

コメント