「【投資信託の基礎 Part2】投資信託の運用を始める前に知っておくべき基本知識を学ぼう!」では、運用する前の事前知識として投資信託のリスクやリターンの考え方や手数料や分配金の仕組みなど、運用するにあたって必須の知識を学びました。

Part1とPart2の知識で投資信託という仕組み自体は理解できたかと思うので、ここからは投資信託の中身、つまり銘柄(商品)にフォーカスしていきます。

一口に投資信託と言っても、商品を構成する株や債券の種類、割合、運用方針によって、全く特徴が変わってきます。

そこで、Part3では商品の種類や分類方法、また特殊な投資信託について学んでいきます。

投資信託の商品の種類と分類方法

まずは投資信託の商品の種類と分類方法を理解して、投資信託の全体像を把握しましょう。

投資信託の商品には約5,000以上もの商品があり、それぞれの商品ごとにその特性(運用方針や手数料の扱いなど)が異なります。

そのため、僕たち投資信託を買う投資家はこれらの違いを把握しながら、投資信託を組み合わせていくのが重要になってきます。

そのときに学んでおかなければいけないのが、投資信託の特性の分類です。

5,000以上もある投資信託を一つ一つ見ていくのはどんなに時間があっても無理です。

ですが、特性ごとに分類わけしてやれば、見るべき投資信託を絞ることができるので、選定時間を短縮することができます。

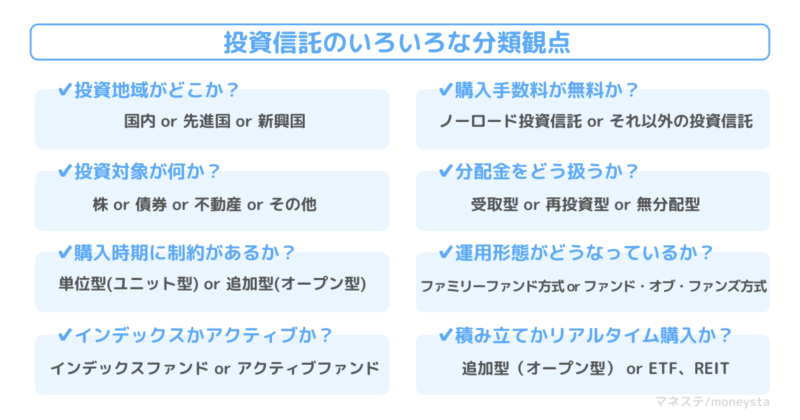

投資信託の商品の分類としてはいくつかの観点がありますが、僕自身は以下の8つの観点が重要だと考えています。

- 投資地域がどこか?

- 投資対象が何か?

- 購入時期に制約があるか?

- インデックスかアクティブか?

- 購入手数料が無料か?

- 分配金をどう扱うか?

- 運用形態がどうなっているか?

- 積み立てかリアルタイム購入か?

沢山あるので大変だと感じるかもですが、一度理解すれば何ということはありません。

たとえば、地域的な分散をしたいなら「投資地域がどこか?」を把握したうえで投資すべきですし、頻繁に投資信託を購入したいなら「購入手数料が無料」の投資信託を選ぶのが大事になってきます。

上記の8つの観点さえ押さえれば、あらゆる投資方法をサポートできるのでしっかり学びましょう。

それぞれの観点の詳細については「投資信託の商品の種類は何がある?分類の観点と合わせて知っておこう」で解説しているので、ぜひ読んで理解を深めてください。

特殊な投資信託を知る

投資信託にはちょっとイレギュラーなものもあります。

例えば、ETFやREITなどです。

リアルタイムで取引できたり、不動産投資を手軽にできるなど、知っておけば投資の選択肢が広がるのでぜひ学んでおきましょう。

ちなみに特殊な投資信託としては以下の4種類が主に挙げられます。

- ETF(上場投資信託)…市場でリアルタイムに取引できる投資信託

- REIT(不動産投資信託)…不動産を対象として投資できる投資信託

- MRF(マネー・リザーブ・ファンド)…1円段位で入出金でき、安全性が高い投資信託

- MMF(マネ・マネージメント・ファンド)…ほぼMRFと同等。ただし、30日未満の解約には手数料がかかる。2016年以降はほぼ姿を消しました。

なお、MRFやMMFを私たち個人投資家が意識的に買うことはまずないので、あまり意識しなくてもOKです。

ETFについては以下の記事で解説しているので、良かったら読んでみてください。

ETFについて >>ETFとは?ETFの仕組みやメリット・デメリットをわかりやすく解説

REITについて >>ただいま準備中です。

ノーロード投資信託について

ここまで色んな投資信託を紹介してきましたが、「種類があるのは分かったから一番のオススメを教えてよ!」という方もおられるかと思います。

投資経験や経済状況、年齢にもよるので一概にオススメというのは難しいのですが、強いて言えば「ノーロード投資信託」が一番おすすめです。

「投資信託の商品の種類と分類方法」の章で紹介した記事でも軽く触れましたが、ノーロード投資信託とは「購入手数料が無料の投資信託」のことです。

普通の投資信託だと、購入時に手数料を取られますが、ノーロード投資信託なら購入時にコストが0です。

多くの場合、手数料は購入金額の0.1~3%の間なので、少額の購入であれば購入時手数料は大したことないですが、購入金額が積み重なるにつれてその金額は無視できなくなってきます。

それに、そもそもとして投資信託は爆発的なリターンが見込めないので、こういったコストをしっかり抑えていくというのは重要です。

上記のような理由から、僕個人はほぼノーロード投資信託しか保有していません。

投資信託においてコストダウン効果というのは、極めて重要なので「どういう投資信託を買えばいいか困っている」という方は、ぜひノーロード投資信託の中から選んでみてください。

ノーロード投資信託については以下の記事で詳しく解説しているので、ぜひ参考にしてください。

>>ノーロード投資信託とは?メリットやデメリット、仕組みについて解説

時価総額加重平均型と株価平均型の指数

インデックス投資は指数を買っているということをお話しましたが、指数について少し補足しておきます。

指数には、算出方法で区別して、「時価総額加重平均型」と「株価平均型」の2種類があります。

株価平均型の指数は、組み入れ対象の銘柄のそれぞれの株価を足し合わせて、それを銘柄数(もしくは一定の値)で割ることで算出します。日経平均株価が有名どころです。

例えば、株価が1000円、2000円、6000円の銘柄あった場合に、株価平均は3000円となります。

一方、時価総額加重平均型の指数は、構成銘柄の時価総額の合計値を基準時点での時価総額で割った値で計算されます。

ある過去の時点と⽐較して、計算時点の時価総額がどれくらい増えたか減ったかということを表すものであり、いわば価値の変動を⽰すものといえます。

僕たちが目にする値は、基準時点での時価総額を基準点として値を決め打ちしているので、上の説明(価格の変動を示すもの)はすこしイメージが湧かないかもしれませんが、要は時価総額で重みづけをしています。

ここからは「ちょっと正しくないけどニュアンスは合っている説明」をします。

例えば、株価が1000円、2000円、6000円の銘柄A,B,Cの時価総額がそれぞれ10,000円、50,000円、40,000円だったとします。

このとき全ての銘柄の時価総額の合計値は100,000円であるので、この合計に対して、時価総額割合でAは10%、Bは50%、Cは40%を占めます。

この割合を元に株価を重みづけすると、時価総額加重平均は1000×0.1+2000×0.5+6000×0.4=3,500円となります。

「株価平均型」では単純に株価の平均値を出したので3,000円でしたが、「時価総額加重平均型」では時価総額に応じて組み入れ割合を変えているので銘柄BとCの影響が大きくなっており、3,500円となっています。

時価総額加重平均型と株価平均型で具体的に何が違うのか?

時価総額加重平均型と株価平均型では以下の点で差があると思っておけば良いです。

- 株価平均型:株価の高い銘柄の影響を受けやすい。

- 時価総額加重平均型:時価総額の大きい銘柄の影響を受けやすい。

個人的な認識ですが、株価平均型の指数は「指数の対象市場の評価をストレートに表したもの」と認識しています。

つまり、人気や加熱度合いが分かりやすい。

一方で、時価総額加重平均型の指数は「対象の市場の資産価値を表したもの」という理解です。

時価総額でウェイトが掛けられるため、時価総額が低い銘柄の人気が上がっても指数には反映されにくいですが、市場価値は時価総額加重平均の方が表現できてます。

要はその場の人気ではなく、価値を表しやすいぐらいに思っておけば良いです。

まとめ|【投資信託の基礎 Part3】投資信託の商品知識を身に着けよう!

Part3では投資信託の商品知識について解説していきました。

一口に投資信託といっても、様々な種類があることが分かったかと思います。

投資信託は数が多いので、はっきり言って全ての投資信託を一つ一つ吟味するのは無理です。

ですので、しっかり分類分けを把握して、自分が買うべき投資信託を取捨選択していきましょう。

コメント