この記事では上のような悩みを解決します。

テクニカル分析は過去の値動きからトレンドやパターンなどを把握し、投資判断を下す手法を指します。

説明だけ聞くと難しそうですが、扱うだけであれば実際はそれほど難しくはありません。(当然ですが極めようとすれば難しいです)

本記事では、最低限知っておきたいテクニカル分析の知識を解説していきます。

投資経験のほとんどない初心者でもわかるように書いたので、入門知識を知りたい方はぜひ読んでみてください。

チャートの基礎知識

チャートの構成要素

テクニカル分析の基本中の基本がチャートです。

チャートとは、時間経過に対して株価がどのように推移したのかを表すグラフのことで、横軸に時間、縦軸に株価を置くことで表現されます。

以下のようなグラフを見たことがある方も多いのではないでしょうか?

一般にチャートは以下の2つによって構成されるため、ローソク足とテクニカル指標を理解することはすなわち、チャートを理解するということにつながります。

ローソク足

ローソク足は、特定期間の間に株価がどのように動いたかを示します。

一般に以下のようなものがローソク足です。

ローソク足の解釈や読み取り方などの詳細は後述しますが、値動きを直感的に理解できるため、極めて重要な要素であることは理解しておいてください。

テクニカル指標

テクニカル指標は、過去の値動きから将来予測するための計算アルゴリズムを指します。

MACDやDMI、ポリンジャーバンドやモメンタムなど数々の指標があるため、すべては紹介しきれませんが、本ブログでは最もメジャーなテクニカル指標である「移動平均線」をメインに解説していきます。

移動平均線とは、一定期間における株価の平均値を算出し、それを折れ線グラフに表したものを指します。

こちらも詳細は後述するので、ここでは「テクニカル指標の一つに移動平均線というのがあって、それをつかってテクニカル分析をする」ということだけ理解しておいてください。

時間軸によるチャートの分類

チャートにはいくつかの時間軸があり、それぞれの時間軸の長さによって使い方が異なります。

ここからは、各時間軸の長さの違うチャートの使い方について解説していきます。

日足チャート

ローソク足の表す期間が1日スケールのものが日足チャートです。要は、1日ごとにローソク足が1本追加されていきます。

短期~中期(数日~数か月)でのトレードをする場合に最も確認すべきチャートになります。

僕が行う株式投資は基本的に短期~中期なので、本ブログで扱うチャートも日足チャートが多くなります。

分足チャート

分単位でのローソク足ができるチャートが分足チャートです。

刻み方は5分単位や10分単位など複数あり、トレードによって使い分けます。

主にデイトレードのような超短期トレードで使われるのが特徴です。

週足チャート

週足チャートは1週間単位での株価の変化を表すチャートです。ローソク足が1週間に1本追加される形です。

中期投資をメインとする投資家に使われ、トレンドを把握するために必須のチャートです。

本ブログでは日足チャートと同じぐらいに重要視しています。

月足チャート

月足チャートは1か月単位での株価の変化を表すチャートです。ローソク足が1ヶ月に1本追加される形です。

長期投資において重要視され、年単位でのトレンドがどこに向かっているかなどに使われます。

中期投資においても、歴史的にみて今の株価がどれぐらいの高値・安値にあるのかを確認する際に活用します。

ローソク足を理解する

ローソク足は意味が分からないと全く使い物になりませんが、使い方を覚えれば非常に強力な武器になります。

プロのトレーダーでも機関投資家であっても必ずチェックしています。

逆に言えば、ローソク足を見ずに投資で勝てることはまずないので、しっかり理解していきましょう。

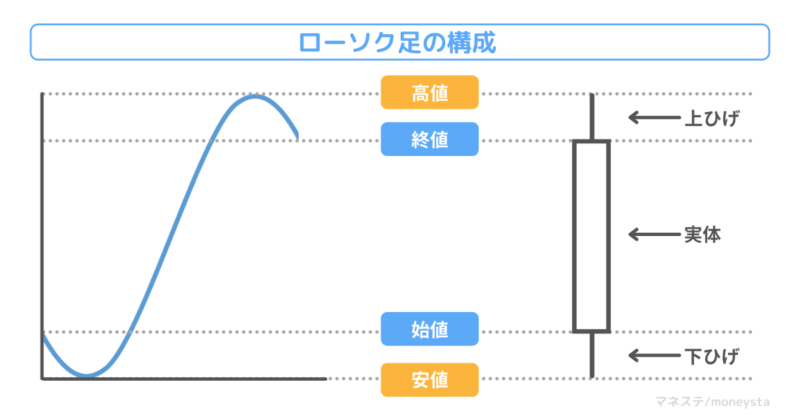

ローソク足を構成する4本値

ローソク足は一定期間の株価の値動きを示します。

日足であれば1日の値動き、週足であれば1週間の値動きといった具合です。

ローソク足の期間の開始時に付いた値段を「始値」、期間中の最も高い値段を「高値」、最も安い値段を「安値」、期間の最後に付いた値段を「終値」と言います。

この4つの値段のことを4本値と呼び、これらの値を見ることで期間中の値動きを読み取ることができます。

言葉だけだと分かりにくいので、ローソク足の図解を用意しました。

図に示した通り、ローソク足は「実体」と「ひげ」によって構成されます。

一定期間の始まりと終わりの値段を示す「始値」と「終値」は実体の箱の両端によって表現され、「高値」と「安値」についてはひげの末端で表現されます。

ローソク足から相場と投資家心理を考える

ローソク足の見方が分かったところで、ここからは少し応用編です。

ローソク足を見て、相場と投資家心理を読み取ってみましょう。

結論から言うと、ローソク足からは以下のことを読み取ることができます。

では、それぞれについて解説していきます。

実体の大きさは相場の勢いの強さ

まずはローソク足の実体の持つ意味合いについて振り返ってみましょう。

上でも解説しましたが、ローソク足の実体というのは一定期間の始値と終値、つまり期間中の価格の変動幅を表しています。

そのため、その期間の前後の価格差が大きくなればなるほど、ローソク足の実体の大きさは大きくなります。

ここまではOKですね?

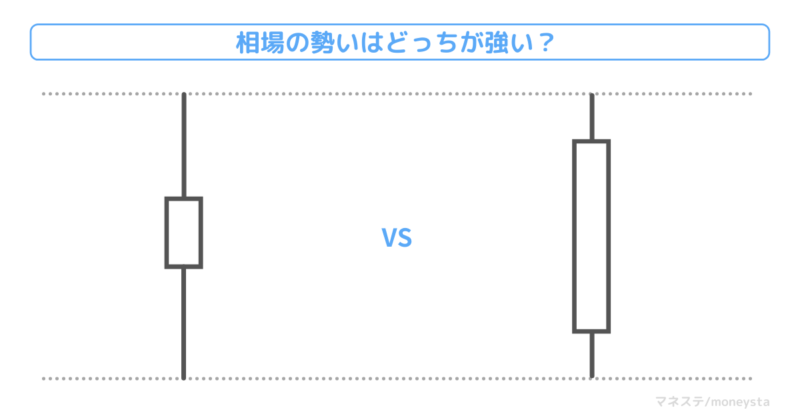

では、ここで問題ですが、以下のような同じ変動幅を持つローソク足があったとき、どちらが株価上昇の勢い(相場の勢い)が強いと言えるでしょうか?

答えは、実体が大きい右のローソク足になります。

何度も言いますが、実体というのは期間中の価格の変動幅です。

そのため、図のローソク足の実体からは、取引開始から終了までに買いの注文が殺到したことを読み取ることができます。

よって、答えとしては実体が大きい方が株価上昇の勢いが強いわけですね。

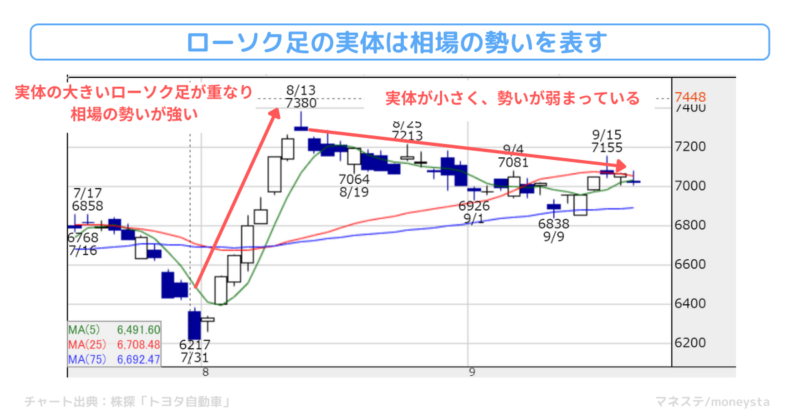

実際、以下の「トヨタ自動車」のチャートを見てもらうと、実体の大きいローソク足(陽線)が連なっているときは勢いよく株価が伸びていることが分かるかと思います。

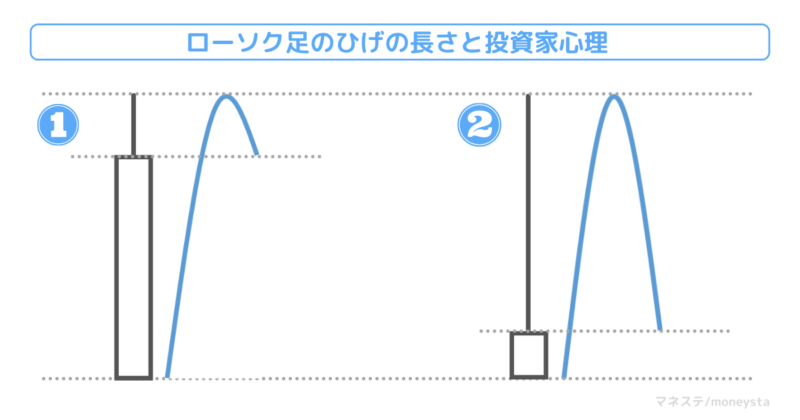

ひげの長さと位置は投資家の不安度合い

ひげについては、その長さと位置から投資家の不安度合いを予想することができます。

例として、以下のローソク足について考えてみましょう。

①については、期間中に大きく値段を上げ、引けにかけて少し売られた形です。

一方、②については、期間中に大きく値段を上げたものの、引けにかけて大きく売られた形です。

つまり、②のローソク足は「これからも値段を上げていくか不安になった人が多かった」ということを意味しているわけです。

このように、ひげの長さというのは投資家の不安度合いを間接的に表しているわけです。

※ここでは詳細は割愛しますが、陰線なのか陽線なのかも考慮する必要があることはここに明記しておきます。

テクニカル指標(移動平均線)を理解する

日々の詳細な動きはローソク足で読み取れますが、ローソク足だけで全体的なトレンドを把握するのは難しいです。

そこで出てくるのが、移動平均線です。

移動平均線は、一定期間における株価の平均値を算出し、それを折れ線グラフに表したものです。

そのため、細かく複雑に上下する値動きをならして、視覚的に分かりやすく表現してくれます。

ローソク足が詳細な動きを追うツールだとすれば、移動平均線は大き流れを把握するツールになるわけです。

移動平均線の使い方が分かれば、売買サインを見極めることができるようになるので、しっかり理解していきましょう。

移動平均線の分類

移動平均線には平均化する期間の違いによっていくつかの種類があります。

数があると覚えるのが大変な気がするかもですが、どれも平均化する期間が違うだけなので身構える必要はありません。

例えば、5日移動平均線であれば、5日分の終値を足し合わせて5で割って平均値を出し、出てきた平均値を折れ線グラフとして線で結びます。

25日移動平均線であれば平均化する期間が25日になるだけですし、75日移動平均線であれば期間が75日になるだけです。

移動平均線からは傾向(トレンド)を読むことができる

結局のところ、移動平均が意味することは「直近の傾向(トレンド)が分かる」ということです。

例えば、移動平均線が上昇していれば、株価としても増加傾向にあるということです。

言葉としては難しいですが、移動平均線というのは、この傾向(トレンド)を視覚的に分かりやすくしただけに過ぎません。

ローソク足だと分かりにくいトレンドを分かりやすくしてくれているとだけ、理解しておきましょう。

どの移動平均線を使うべきか?

上でも書きましたが、移動平均線にはいくつか種類があります。

では、これらの移動平均線のうち、僕たち投資家はどれを重要視してトレンドを把握すべきなのでしょうか?

結論から言うと、投資手法によっても回答は異なりますし、投資家によっても回答は異なるというのが実情です。

とはいえ、「そんな中途半端な回答だと困る」という方もいると思うので、個人的な見解を述べますと「中期・長期の投資においては25日、75日、200日移動平均線を重要視することが多い」です。

では、なぜ25日、75日、200日移動平均線を重要視するのかについて解説していきます。

ちなみに75日、25日、200日の順に優先度が高いため、その順に解説します。

75日移動平均線を重要視する理由

75日移動平均線は、中期投資において最も重要です。

というのも、75日移動平均線は3ヶ月という期間の傾向を表し、中期投資の数か月という投資スパンにおける大きなトレンドを把握しやすく、25日移動平均線と比べてダマシが少ないです。

また、企業の四半期決算が3ヶ月おきに発表されることも考慮すると、その周期でのトレンドを把握できる75日移動平均線を重要視するというのは理に適っていると判断できるでしょう。

僕自身、中期投資を基本としていますが、売買戦略は75日移動平均線を中心に立てています。

トレンドの転換サインが出ているにもかかわらず、実際はトレンドが転換しなかった状態。

25日移動平均線を重要視する理由

25日移動平均線は、投資家からの注目度を判断するために確認します。

というのも、直近1ヶ月の値動きというのは、投資家心理が反映されやすく、トレンドの転換期を素早く察知できるためです。

値動きで儲けようとすると、当然ですがトレンドの初期に安く買って、トレンドの終盤で高く売りぬくことが大事です。

ですので、少しでもトレンドをいち早く察知することは、大きく利益を出すには重要になってきます。

その意味で25日移動平均線は極めて有用な指標になるわけです。

「だったら、5日移動平均線の方がいいんじゃないの?もっと早くトレンドを見極められるはずでしょ!」

上記のような指摘もごもっともですが、5日移動平均線だとダマシが多く、トレンドに乗り切れないことも多いです。

ですので、僕は25日移動平均線を重視し、5日移動平均線はあくまでも参考として確認するぐらいです。

たとえば、5日移動平均線でトレンド転換しそうな銘柄をウォッチしておいて、25日移動平均線で完全にトレンドが変わったことを見極めるといった具合です。

ただ、個人投資家の中には5日移動平均線を重視しているという方もおられるので、少しでも早くトレンドを見極めたい方は5日移動平均線を使ってみるのも全然ありです。

200日移動平均線を重要視する理由

200日移動平均線は長期的な株価動向を探るのに使います。

大体の場合、200日移動平均線に株価が接触するとトレンドの大きな転換点になりやすいです。

1年程度の傾向を表すため、主に長期投資の目線で株を買う際に使い、中期投資ぐらいだと売買ポイントの見極めに使うことはないです。

長期目線で下降トレンドに入っている銘柄は、相場全体が下降気味な時に大きく下落したりするので、「どの程度長期的に保有していい銘柄か?」の確認などに使うのがおすすめです。

また、200日移動平均線は株価の抵抗や支持になりやすいので、値動きの最大値幅を考えるときにも使ったりします。

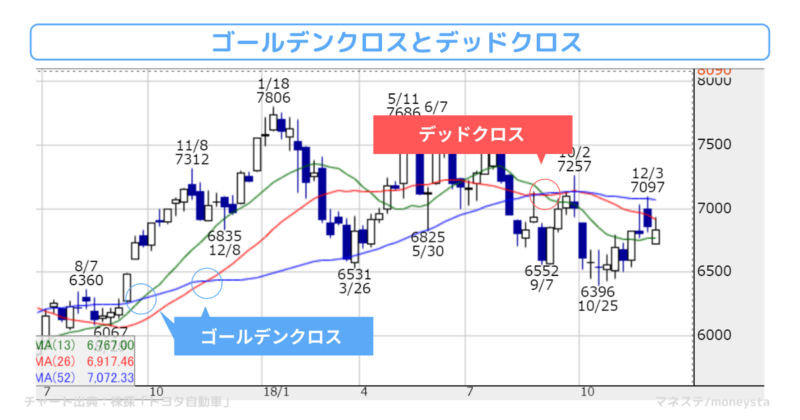

移動平均線の使い方

移動平均線の使い方は詳しく書くと、それだけで薄目の本なら書けてしまうレベルなので、ここでは代表的なサインである「ゴールデンクロス」と「デッドクロス」に焦点を絞って紹介します。

ゴールデンクロスとは、短期の移動平均線が長期の移動平均線を下から上へとクロスすることを指します。

一方、デッドクロスとは、長期の移動平均線が短期の移動平均線を上から下へとクロスすることを指します。

実際のチャートだと以下のような感じですね。

トレンドの転換を見極めるのにわかりやすいので、何となくクロスはチェックしているという投資家は割と多いです。

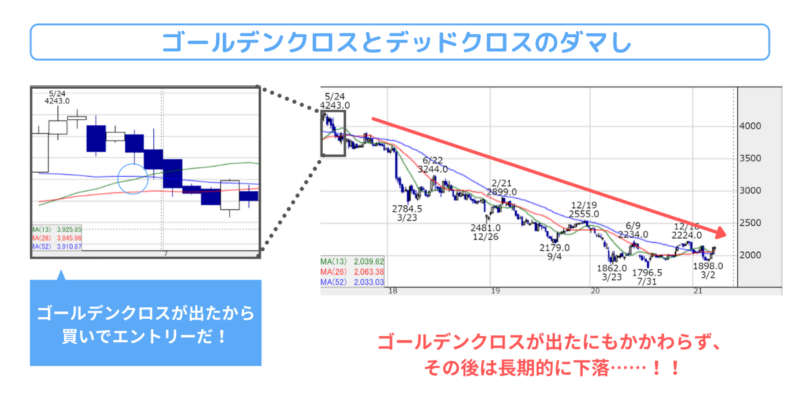

ただし、ゴールデンクロスとデッドクロスには少し注意が必要です。

というのも、ゴールデンクロスとデッドクロスにはダマしが発生するからです。

以下のチャートを見てください。

見ての通り、安直にゴールデンクロスに飛びつくいた後、ずっと下落し続けるようなケースもあります。

- ローソク足を見ると陰線ばかりが並んでいること

- クロスした割には株価の位置が移動平均線の上で維持されていないこと

を見ていれば防げたダマしですが、機械的にクロスだけで判断していた手痛い目にあうようなこともあるわけです。

「投資では感情を入れずに機械的に投資するべきだからクロスしたら売買する」といえば聞こえはいいですが、個人的に言わせれば「戦略の伴わない機械的判断はただの脳死プレイ」です。

「なぜクロスが発生するのか」「株価の位置はどこにあるのか」「ローソク足から投資家心理はどう読み取れるのか」ぐらいは判断した上でエントリーしましょう。

【応用編】カップウィズハンドル(=Cup with handle)を理解する

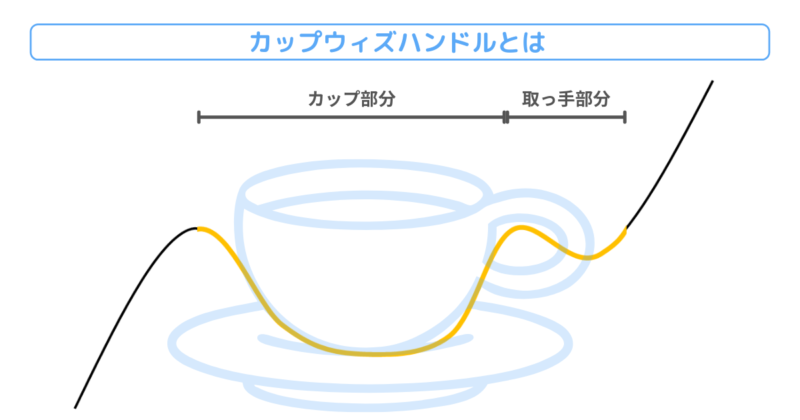

最後にカップウィズハンドルについても触れておきます。

聞いたことがある人もいるかもですが、カップウィズハンドルとは「取っ手のついたコーヒーカップ」のような形をしたチャート形状のことを指します。

投資の天才と称されるウィリアム・J・オニールが好んで使ったサインとして有名で、極めて信頼性が高く強力なテクニカルサインです。

このパターンが形成されると高確率で株価上昇が見込めるため、投資家は血眼になって探しています。

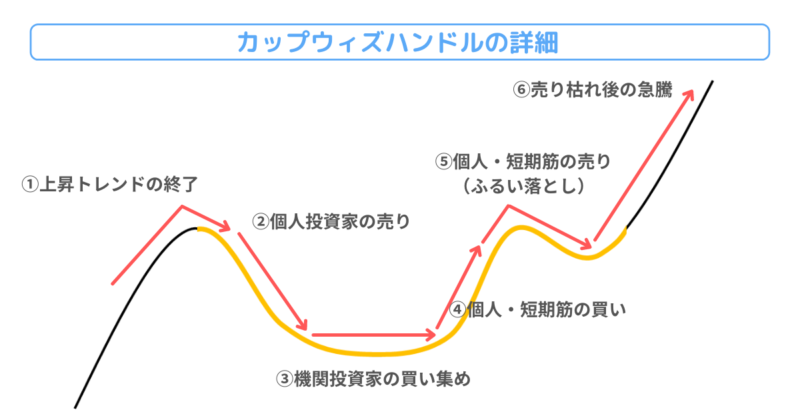

カップウィズハンドルが株価上昇につながる理由

まず、大前提のお話ですが、株価が急騰するには基本的には機関投資家による大口の買い注文が必要です。

とはいえ、ドカンと買い付けてしまうと株価に悪影響を与える(=沢山買ったことで株価が上がってしまう)ため、基本的に機関投資家は少しづつ株式を買い集めます。

また、機関投資家にとっては、短期投資家や握力の弱い個人投資家は厄介な存在です。

なぜなら、せっかく買い集めた株が値上がりしても、簡単に手放してしまう人がいるとすぐに値下がりへとつながってしまうためです。

個人投資家と違ってホイホイと株を売ったり買ったりできない機関投資家にとっては、株価を下げるかもしれない要素は極力排除しておきたいという思いがあります。(昨日買ったけど株価が下がったから売りますなんて言ったら、その機関投資家は上司に怒られちゃいます)

では上記のことを理解した上で、カップウィズハンドルを考えてみましょう。

まず①にてある銘柄の上昇トレンドが終了したとします。

このときトレンドの終了を察知した個人投資家により②の売りが形成されて株価は減少していきます。

一方で、機関投資家にとっては、株式を買い集めるチャンスである(=売りが発生している間に買えば、株価を上げてしまうことにはならない)ため、機関投資家は買い集めに走ります。

結果として、下落していた株価はなだらかなラインを形成し、個人投資家の売りが減るに従って、③のような横ばいを形成します。このとき、機関投資家はこの横ばいを維持するように株式を買い集め続けます。

しかし、横ばいに買い集めをするにも売りがなくなれば株価を上げずに買い続けるのも難しくなるため、機関投資家は株価は吊り上げます。

このとき、吊り上がった株価を敏感にウォッチした個人投資家が、④に示されるように買いに走りますが、この人たちは基本的に握力が弱い、もしくは短期筋の投資家です。

上でも書いたように、このような投資家は機関投資家にとっては厄介な存在です。そのため、本格的に株式を買い集める前にふるい落としにかける必要があります。

そこで、⑤の取っ手部分を形成するタイミングで機関投資家はふるい落とし期間を設けます。

このタイミングで 握力が弱い、もしくは短期筋の投資家は株式を売り切ってしまうので、株式を持っているのは握力の強い長期投資家や機関投資家が大部分を占めます。

ここまでくると売り勢力は少なくなり、取っ手形成後に株価が反転したタイミング(⑥)で株価は上昇していくわけです。

初心者にカップウィズハンドル以外のサインは基本不要

賛否あるかもしれませんが、カップウィズハンドル以外のサインはまずは見なくても良いです。(ゴールデンクロスとかは必要ですが……)

というのも、テクニカル分析は”投資家の傾向”を反映して作られるものであるためです。

カップウィズハンドルもそうですが、テクニカルサインには投資家の思惑が潜んでおり、市場に参加する大部分の投資家が同じ考えに至ることで作られる側面があります。

たとえば、99%の人がこの銘柄は上がるだろうし買おうとなれば、当たり前ですが株価は上がるわけです。

そのため、みんなが共通認識を持たない無名なサインというのはあまり意味がないと言えます。

テクニカル分析を学び始めた人ほど、「僕の考えた最強のテクニカルサイン!」みたいなのを編み出したがる傾向にありますが、はっきり言って無駄です。

一方でカップウィズハンドルは、めちゃくちゃ有名です。

多くの投資家が利用しており、投資家の傾向が反映されやすいです。

いろんなサインを捏ね繰り回してチャートを分かった気になるのも良いですが、難解なサインが優れているわけではないことは理解しておきましょう。

カップウィズハンドルを詳しく理解したい人へ

カップウィズハンドルを理解したい人は「オニールの成長株発掘法」を読んでみることをお勧めします。

本記事ではざっくりカップウィズハンドルについて解説しましたが、本当はもっと奥が深いです。

正直に言えば、今回の解説だけでは不十分です。

カップウィズハンドルを見極めるためには、チャートの形だけでなく、出来高や企業の成長率、需給のバランスなど他にも見るべきポイントがたくさんあります。

また、実際のチャート事例を沢山見て、感度を上げていくというのも極めて重要です。

「オニールの成長株発掘法」では、ファンダメンタル分析との兼ね合いや需給のバランスの背景などしっかり説明しており、さらには米国株での実例も多く挙げてくれているので、カップウィズハンドルを学ぶにはうってつけです。

まとめ|【初心者向け】はじめてのテクニカル分析【チャートの基礎知識】

今回はテクニカル分析の入門知識について解説しました。

その辺で売ってる投資入門書よりはしっかり書いたので、読みこなしてもらえれば必ず役に立つはずです。

もっと知りたいという方は、書籍を読んでもらうのが良いと思うので、個人的にイチオシの2冊を最後に紹介しておきます。

↓最初の1冊ならコレ。ボリュームがありますが、大事なことばかり書いてます。

↓テクニカル分析を網羅してます。ボリュームが死ぬほど多いので上級者向け。僕は辞書的に使ってます。

上の2冊を読んでおけば株式投資のテクニカル分析としては十分すぎるほどです。

読み終わって理解するころには上級者になっていると思うので、ぜひ挑戦してみてください。

今回はこれでおしまい!お疲れさまでした!

![[図]](https://www.jibunbank.co.jp/products/foreign_deposit/chart/help/sma/img/img_01.png)

とは?メリット・デメリットを解説!-500x263.png)

コメント