- 積み立て投資の積立頻度ってどれぐらいの設定がいいんだろう?

- つみたてNISAを始めたけど、「毎月」「毎週」「毎日」のどれがおすすめ?

- 「毎月」「毎週」「毎日」でリターンってどれぐらい変わるの?

この記事では上のような疑問を解決します。

投資信託の積み立てを行う際、利用する金融機関によっては「毎日」「毎週」「毎月」のタイミングで買い付け頻度を設定できます。

例えば、当サイトでおすすめしてるネット証券である『楽天証券』と『SBI証券』との場合は以下のようになっています。

ここで気になるのは、どのタイミングで積み立てるのが適切なのかということ。

積み立て投資の最大のメリットは、ドルコスト平均法に基づく時間のリスク分散にあるので、感覚的には「毎日」が良さそうですが、本当にそうでしょうか?

そこで本記事では、積み立て投資における投資頻度について、過去の値動きをもとに実際にシミュレートしながら、適切な設定を考えていきます。

つみたてNISAで投資頻度の設定を迷っている方やこれから積み立てを始めるという方は、ぜひ参考にしてください。

- 積み立て頻度がリターンに与える影響

- 積み立て頻度を変えた場合のシミュレーション

- 積み立て頻度がリターンに影響しない前提条件

- つみたてNISAにおける積み立て頻度の注意点

積立投資のリターンは積み立て頻度が「毎日」でも「毎週」でも「毎月」でも同じ

ただ、リスク分散の理屈だけで考えれば、「毎月」より「毎週」、「毎週」より「毎日」の方が時間軸での分散投資ができるため、投資精度は上がるはず……。

なので、なんとなく「毎日」積み立てするが良さそうと考える人が多いかと思いますが、なぜ変わらないのでしょうか?

理由は平均購入単価がほぼ同じだから

「毎日」でも「毎週」でも「毎月」でもリターンが同じになった要因としては、平均購入単価がどの積み立て頻度でも変わらなかったためです。

考えてみれば明らかですが、例えば20年という期間における値動きに対して、毎日~毎月といった値動きはほとんど誤差なんですよね。

なので、毎日買おうが毎月買おうが結果的にほぼ同じ値段で買うことになってるわけです。

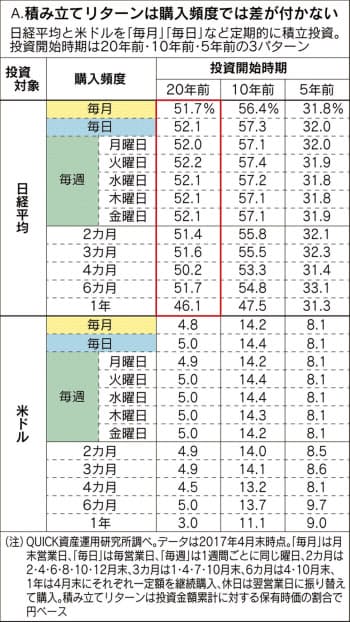

実際、日経平均に積み立て投資をした場合、「毎日」「毎週」「毎月」について、投資期間5年・10年・20年のどれでもリターンの差は1%未満で、誤差の範囲内というデータもあります。

つまり、積み立て頻度はリターンにはほぼ影響しないわけです。

「毎月」「毎週」「毎日」積み立てた場合のシミュレーション

では、実際にどのようなリターンになるのか、シミュレーションして考えてみましょう。

今回は、日経平均株価(日経225)を例に、2000年8月28日~2020年8月28日の20年間に渡って積み立て投資をした場合を検証していきます。

シミュレーターは『投資ログ』さんのものを使わせていただきました。

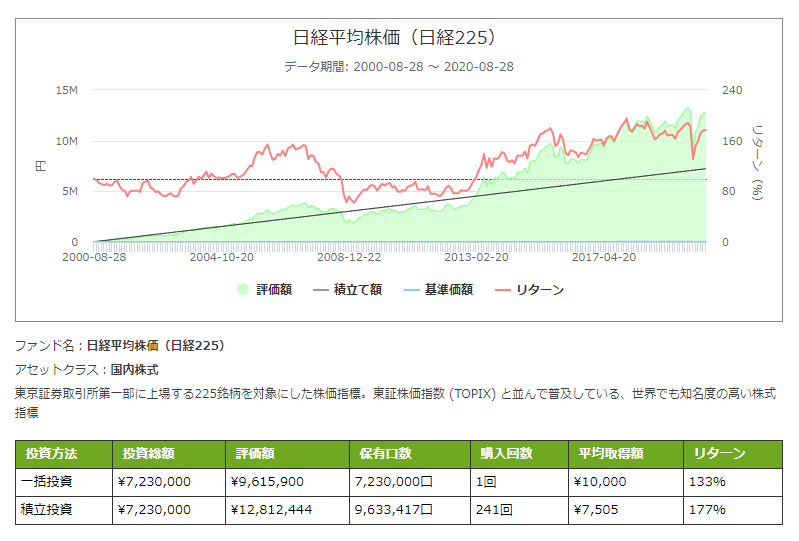

「毎月」積み立てた場合

では、まずは毎月積み立てた場合から考えていきます。

以下のような設定でシミュレーションを実行しました。

- ファンド名:日経平均株価(日経225)

- 積立額:30000

- 信託報酬:0

- 積立サイクル:毎月

- 注文日:20

- 約定までの日数:0

- 開始:2000-08-28

- 終了:2020-08-28

以下は、毎月積み立てた場合のシミュレーション結果になります。

シミュレーション結果としては、投資総額723万円に対して評価額が約1280万円ですので、約560万円のプラスとなりました。つまり、リターン177%というわけです。

723万円を一括投資していた場合、評価額が約960万円ですので、ドルコスト平均法での平均購入単価の低下効果が働いているようです。

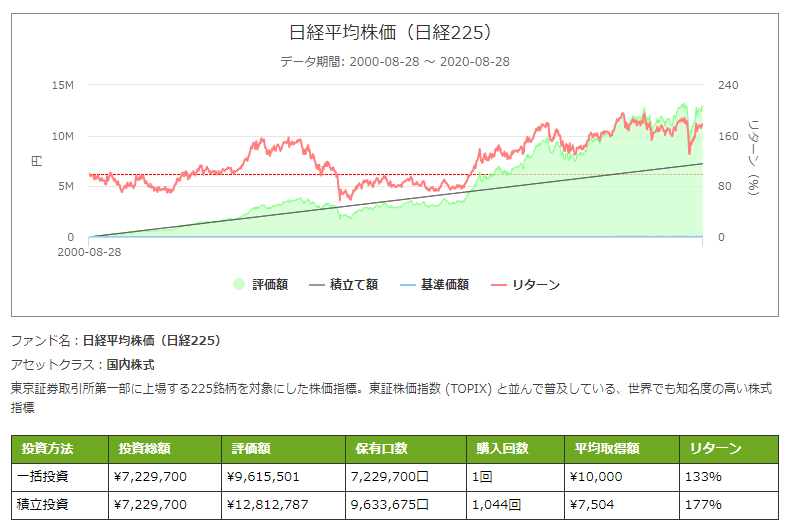

「毎週」積み立てた場合

次は、毎週積み立てた場合を考えていきます。

以下のような設定でシミュレーションを実行しました。

- ファンド名:日経平均株価(日経225)

- 積立額:6925 (最終的な積立総額が約723万円になるように調整してます)

- 信託報酬:0

- 積立サイクル:毎週

- 注文日:月曜

- 約定までの日数:0

- 開始:2000-08-28

- 終了:2020-08-28

以下は、毎週積み立てた場合のシミュレーション結果になります。

シミュレーション結果としては、投資総額が約723万円に対して評価額が約1280万円ですので、約560万円のプラスとなりました。つまり、リターン177%というわけです。

ドルコスト平均法の感覚から言えば、毎月よりも毎週の方が有利なので、この結果はちょっと意外に感じる方も多いはず。

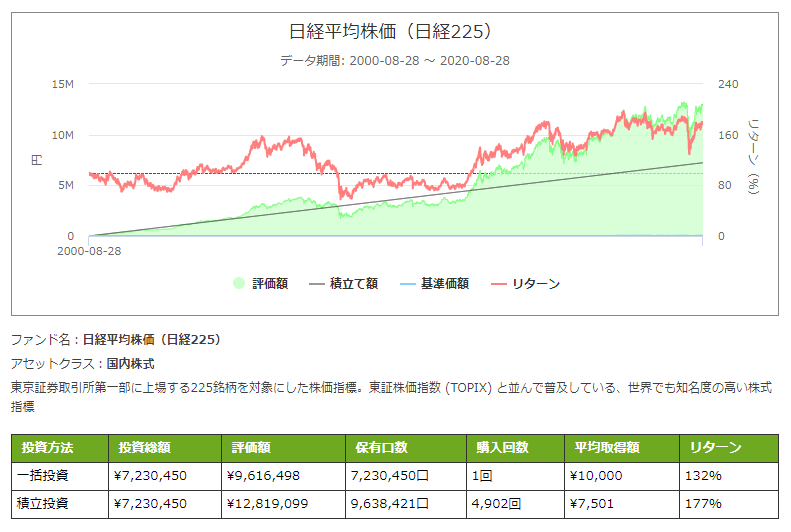

「毎日」積み立てた場合

最後は、毎日積み立てた場合です。

以下のような設定でシミュレーションを実行しました。

- ファンド名:日経平均株価(日経225)

- 積立額:1475 (最終的な積立総額が約723万円になるように調整してます)

- 信託報酬:0

- 積立サイクル:毎日

- 注文日:毎日

- 約定までの日数:0

- 開始:2000-08-28

- 終了:2020-08-28

以下は、毎週積み立てた場合のシミュレーション結果になります。

シミュレーション結果としては、投資総額が約723万円に対して評価額が約1280万円ですので、約560万円のプラスとなりました。

つまり、リターン177%というわけで、毎日積み立ててもやはり結果は毎週、毎月とは変わらずでした。

毎月、毎週、毎日の結果を比較

以下に、毎月、毎週、毎日の積み立てシミュレーション結果をまとめました。

| 毎月 | 毎週 | 毎日 | |

|---|---|---|---|

| 投資総額 | 7,230,000円 | 7,229,700円 | 7,230,450円 |

| 最終評価額 | 12,812,444円 | 12,812,787円 | 12,819,909円 |

| 損益 | 5,582,444円 | 5,583,087円 | 5,589,459円 |

| リターン | 177% | 177% | 177% |

表で比較すると分かりやすいと思いますが、毎月と毎週、毎日ではほとんど差がありません。

わずかに「毎日」設定の損益が高いですが、7000円程度の差でしかなく、ほとんど誤差と言っていいでしょう。

10~20年とかの長期間で運用するのであれば、毎月、毎週、毎日の積み立て頻度の違いは全く影響がないのです。

「毎日」「毎週」「毎月」の積み立て頻度が問題にならない前提条件

ただし、積み立て頻度の違いが投資結果に影響を及ぼさないのには条件があるので注意です。

その条件とは以下の2つで、この2つの条件を満たさない場合は積み立て頻度を考える必要が出てきます。

- 条件①|約5年以上の長期にわたって運用すること

- 条件②|投資商品がインデックスファンドやETFなど値動きの激しくない商品であること

では、それぞれの条件について深堀していきます。

条件①|約5年以上の長期にわたって運用すること

1つ目の条件は「約5年以上の長期にわたって運用すること」ですが、これは金融商品の保有期間に対して積み立て頻度の期間が無視できるかどうか?に着目した条件です。

長期間保有するのであれば1日の値動きも1ヶ月の値動きも大した違いはないため、積み立て頻度は影響を及ぼしません。

しかし、短期投資をするのであれば、その前提条件は崩れます。

例えばですが、もし5年保有するのであれば、1日の値動きの比重は全体の値動きのうちの0.05%相当になります。(1日÷(365日×5年)×100=0.05%)

1ヶ月の値動きに置き換えても比重はせいぜい1.5%程度です。(30日÷(365日×5年)×100=1.5%)

一方で、3ヶ月しか保有しないのであれば、1日の値動きの比重は全体のうちの1.1%程度になります。(1日÷90日×100=1.1%)

このとき1ヶ月の値動きの比重は33.3%になります。(3日÷90日×100=33.3%)

表で比較すると、以下のような感じですね。

| 1日の値動きの比重 | 1ヶ月の値動きの比重 | |

|---|---|---|

| 5年保有する場合 | 0.05% | 1.5% |

| 3ヶ月保有する場合 | 1.1% | 33.3% |

見ての通り、3ヶ月保有する場合、1ヶ月の値動きの比重が33.3%となっており、かなり大きいです。

そのため、3ヶ月という期間に対して「毎月」か「毎日」かという積み立て頻度の違いは無視できるものでなくなってしまうわけです。

このように、金融商品の保有期間が短い場合は頻度の差は無視できないため、積み立て頻度の違いが投資結果に影響を及ぼさないための条件として「約5年以上の長期にわたって運用すること」という前提条件が出てくるわけです。

条件②|投資商品がインデックスファンドやETFなど値動きの激しくない商品であること

2つ目の条件は「投資商品がインデックスファンドやETFなど値動きの激しくない商品であること」です。

というのも、値動きの激しい商品だと、投資タイミングが大きな影響を及ぼすためです。

例えば、1日あたり10円程度しか値動きの無い商品であれば1ヶ月の期間でも最大で300円程度しか変動しません。

一方で、1日あたりに1000円とかの値動きがでると、1ヶ月という期間では最大で30万円とかの差が出てしまうわけです。

そうなってくると、どのタイミングで投資したのかが、運用成果を大きく左右してしまいます。

そのため、条件②として「投資商品がインデックスファンドやETFなど値動きの激しくない商品であること」が出てくるわけです。

つみたてNISAにおける積み立て頻度の注意点

ちょっと脇道に逸れますが、特につみたてNISAにおいては、2点だけ注意点があるので合わせて解説しておきます。

前提として、つみたてNISAで年間40万円の積み立てをしようとすると、「毎日」「毎週」「毎月」積み立てのそれぞれの1回あたりの積立金額は以下のようになります。

- 毎日積み立て:1,646円(40万円÷243日(2020年の平日の日数))

- 毎週積み立て:7,692円(40万円÷52週)

- 毎月積み立て:33,333円(40万円÷12ヶ月)

ここで押さえておきたいポイントは平日の日数は年によって変わるため、積み立て上限額も変動するということ。

例えばですが、2019年、2020年、2021年で平日日数を比較してみると、以下のようになります。

- 2019年の場合:年間営業日数は244日なので、毎日積立上限額は1,639円

- 2020年の場合:年間営業日数は243日なので、毎日積立上限額は1,646円

- 2021年の場合:年間営業日数は245日なので、毎日積立上限額は1,632円

つまり、積み立て頻度「毎日」で設定した場合、年間枠を最大限に活用するには、毎年積立金額の設定を変えないといけないわけですね。

また、ファンド休日が発生した場合についても、買い付けが行われないので注意が必要です。

結論、つみたてNISAの場合はファンド休日で買付ミスが発生しないようにするために、毎月もしくは毎週を選択しておくのがベターです。積み立て頻度でリターンも変わらないので、毎日にこだわる必要はありません。

投資信託ごとに設けられている非営業日のこと。積立設定で「毎日」を選択し、ファンド休日に該当した場合、積立注文が失効するケースがあります。

ちなみに、補足にはなりますが、つみたてNISAでは購入手数料が0円なので、購入頻度を上げてたとしても手数料は変わらないです。

なので、「毎週」にすると手数料面で損するかもと心配している方は、その点安心してください。

なお、つみたてNISAについては以下の記事で詳しく解説してますので、詳しく知りたい方は合わせて読んでみてください。

まとめ:積み立て投資の積立頻度は、毎月、毎週、毎日のどれがオススメ?【つみたてNISAでの注意点も紹介】

今回は、積み立て投資の積立頻度について考えてきました。

長期投資において積み立て頻度によるリターンの違いはないことが分かったかと思います。

ただし、以下の条件のもとでしか成立しないので、そこは注意しておきましょう。

- 条件①|約5年以上の長期にわたって運用すること

- 条件②|投資商品がインデックスファンドやETFなど値動きの激しくない商品であること

また、つみたてNISAで上限枠の40万円を使い切りたい場合は、「毎週」もしくは「毎月」の方が良いです。

というのも、年によって営業日日数が変わることやファンド休日による影響で、買付が行われないパターンがあるためです。

ですので、よほどのこだわりがない限りは、「毎週」もしくは「毎月」で設定しておきましょう。

コメント