- アセットアロケーションの決め方がわからない

- 自分の取れるリスクの判断ができない

この記事では上記のような課題を解決します。

投資において、一番に考えないといけないのはリスクを抑えながらいかにリターンを出すかです。

このとき、リターンとリスクの大部分を決めるのがアセットアロケーションです。

実際、米国では「アセット・アロケーション(資産配分)が長期的なリターンの9割を決める」という意見もあります。

そこで今回はアセットアロケーションの決定方法について紹介していきます。

記事に従って計算するだけで、適切な資産配分を決定することができます。

- アセットアロケーションとは資産配分のこと

- キャッシュポジションはリスクコントロールの観点で極めて重要

- アセットアロケーションの決定には以下の3つを決める必要がある

- 投資目的と目標、対象とするリスク資産、想定リスクとリターン

- アセットアロケーションの決定には「年齢から決定する方法」と「許容リスクから決定する方法」がある

- アセットアロケーションは定期的に見直す必要がある

アセットアロケーションとは

アセットアロケーションとは、簡単に言えば資産配分のことです。アセットとは「資産」、アロケーションとは「配分」を意味します。

資産には大きく分けて以下のような種類があります。それぞれグループのまとまりを資産クラスと呼んだりもします。

- 現金

- 国内株式

- 国内債券

- 外国株式

- 外国債券

- 不動産

- コモディティ

- 金

アセットアロケーションは、経済状況や年齢、運用目的、リスク許容度などによって変動するため、人それぞれで適切な配分が異なります。

冒頭でも述べましたが、 「アセット・アロケーション(資産配分)が長期的なリターンの9割を決める」 という話もあるので資産運用において極めて重要です。

アセットアロケーションは資産配分を意味しましたが、ポートフォリオは具体的な商品の組み合わせを指します。例えば、「株と債券を50%と50%で持つ」というのはアセットアロケーションです。一方、「株式としてeMaxisSlim全世界株式とトヨタ自動車、任天堂を持つ」というのはポートフォリオを意味します。

キャッシュポジションの重要性

アセットアロケーションの決定方法に入る前に、キャッシュポジションの重要性について説明しておきます。

資産運用においてキャッシュポジションを多く持つことは、しばしば機会損失のような言い方をされます。

ときには、ほぼすべての資産を金融商品として持つことを推奨している本もあり、現金で持ち続けるのは悪であるかのような気もしてしまいます。

ですが、僕はそうは思いません。

キャッシュポジションを持つことには以下のようなメリットがあります。

- 相場の下落に対するクッションになる(下落リスクの軽減)

- 株価下落時の買付資金になる

- いざというときの資金源になる

とりわけ、アセットアロケーションの観点では「相場の下落に対するクッションになる」というのは極めて重要です。

キャッシュとは言わば「リスクゼロ・リターンゼロの金融商品」です。

ある意味、損失を出さないことが確約されているのです。(もちろん為替リスクはありますが)

そのため、キャッシュポジション比率の増減を行うことでリスクのコントロールが可能です。比率を増やせばリスクを下げられますし、比率を減らせばリスク増大につながります。

このリスクコントロールには株式や債券や金などを複数持つ分散投資というやり方もありますが、このやり方には若干のデメリットがあります。

- 複数資産を持つことは資産内訳の見通しの悪さを生み、リスクやリターンの将来予測を困難にする

- 複数持つことで管理コストが増える(購入やリバランスの手間)

- 相場全体の下落にはクッションにならないことがある(=すべての資産クラスが下落することもある)

もちろん株式や債券や金などを複数持つことはリスク分散の観点で重要ですし、できるのであればやった方はいいと思います。

ですが、初心者には上記3つのデメリットから難しいと思っています。

だからこそまずは、キャッシュポジションでのリスクコントロールを推奨しています。

アセットアロケーションを算出するにあたって決めないといけないこと

アセットアロケーションを算出するにあたって、以下のことを決める必要があります。

- 投資の目的と目標

- どのリスク資産で見積るか?

- 想定されるリスクとリターン(リスク資産の変動幅)

投資の目的と目標

投資の目的と目標は、あなたが投資する金額の下限値を見積るために決める必要があります。

例えば、以下のような目的や目標を設定してやれば、どれぐらい投資をすればいいかを考えることができます。

- 目的:車の購入資金の確保 目標:2年後に買い替え予定で300万円

- 目的:老後資金の確保 目標:60歳までに2,000万円

- 目的:住宅購入資金 目標:32歳までに800万円

- 目的:子供の大学進学費 目標:18歳までに500万円

仮にあなたが今40歳で60歳までに2,000万円貯める場合、利回り0%であれば毎月8~9万円は貯金する必要があります。

このとき利回り5%であれば、毎月5万円積み立てれば20年間で2000万円貯められる可能性があります。

このような具合で、最低限どれぐらい貯めれば目標に達成できるかを検討するために、投資の目的と目標は設定しましょう。

どのリスク資産で見積るか?

今回は、安定資産(キャッシュ)とリスク資産に分けてアセットアロケーションを考えていくわけですが、リスク資産は何を想定すべきなのでしょうか?

まず今回の算出はあくまでも「どれぐらい損失を出す可能性があるか?」を見積るためのものであり、リスクを過小評価することは避けなければなりません。

ですので、リスクが大きく見積れる金融商品がリスク資産として想定されるべきです。

とはいえ、大きく組み入れる予定がないものは想定しても仕方がないので、不動産のような資産クラスは除外されるべきです。

であれば、想定するリスク資産は「株式」とすべきでしょう。

想定されるリスクとリターン(リスク資産の変動幅)

上記で「リスク資産=株式」としたので、株式の変動幅を見積れば良いです。

想定されるリスクの考え方

まずはリスクについて考えていきます。リスクの算出には一般的に4つのやり方があります。

- 方法その1:一律で50%とする。

- ITバブル崩壊やリーマンショックの時はS&P500でも50%前後の暴落率でした。そのような歴史的暴落を見越すと、これぐらいの損失率を考えるのがベターかと思います。

- 方法その2:一律で33%とする。

- 方法その1よりは楽観的な数字で資産が3分の1減ることを想定。とはいえ、歴史的暴落を除けば、33%以上減る状況は歴史を見る限りほとんどないです。

- 方法その3:リスクの3倍とする。

- 購入資産のリスク×3を最大損失率とする方法。例えば、リスク8%の金融商品であれば24%が最大損失率になります。リスクの値は投資信託であれば目論見書に書いてます。もしくは資産クラスごとの年率ボラティリティをJ.Pモルガンが毎年発表しているのでそれをリスクとしてもOK。リストの下にリンクを貼っておきます。

- 方法その4:リスクの2倍とする

- 方法3の倍率を2倍にしただけです。一番メジャーなやり方ですが、数字が結構甘く出ます。

- 方法その5:”リターン”-”リスク”×2とする。

- 例えば、リスク8%、直近5~10年の利回りが5%の金融商品であれば、5-8×2=-11%が最大損失率になります。かなり甘い数字で出るので僕は好きじゃないです。(事実コロナショックは暴落率34%ほどで、算出値の3倍暴落してます)

個人的には、「方法その①:一律で50%とする」のがおすすめです。

上でも書いたように、リスクは過小評価すべきではありません。歴史的暴落を想定したときに50%という暴落率は過大でも過小でもないと考えています。

以下は2000年~2021年のS&P500の暴落率です。

見ての通り、歴史的な暴落もおおむね50%前後には収まっているのが分かるかと思います。

よって、僕自身は50%程度の下落を想定しておけば、リスクの想定としては十分と判断します。

想定されるリターンの考え方

続いて、リターンを考えていきます。

リターンの決め方もいろいろありますが、リスクほど敏感になる必要はありません。

というのも、過小評価してしまったとしても、「思ったより儲かったなぁ」で終わるからです。

ですので、簡単に見積れるやり方で良いかと思います。

- 方法その1:購入予定の投資信託のリターンを想定値とする

- 投資信託の目論見書に書いているリターンを使うやり方です。目論見書を見れば、過去リターンの値が載っているのでその値をそのまま使います。株式を買う場合は、過去10年ぐらいのリターンを均せば良いです。

- 方法その2:資産クラス全体の想定値をリターンとする

- J.Pモルガンが毎年発表している資産クラスごとの想定リターンを使うやり方です。購入する投資信託や銘柄が決まってなくても良いので、簡単です。

どちらのやり方でも全然OKですが、個人的には「方法その2:資産クラス全体の想定値をリターンとする」のが手間がなくておすすめです。

その①のやり方は、一つ一つの銘柄のリターンを出さないといけなくてめんどくさいです。投資は手間をかけないのも大事です。

アセットアロケーションの2つの決め方

前提条件が出そろったので、ここからはアセットアロケーションの決め方を紹介します。

決め方には「年齢から決定する方法」と「許容リスクから決定する方法」の2つがあります。

年齢から決定する方法

年齢からアセットアロケーションを決定する方法は「年齢=安全資産の割合」とするやり方です。

例えば、40歳の方であれば安全資産を40%、リスク資産を60%もつといった具合です。

後述の許容リスクから決定する方法より簡便なのが利点です。

ただ、このやり方は、ある年齢における一般的な収入を想定した場合に、たまたま「年齢=安全資産の割合」という形になっただけです。

あなた個人の経済状況を加味した算出にはならないことは留意しておきましょう。

許容リスクから決定する方法

許容リスクから決めるやり方では、あなたの精神的安定が維持できる範囲をリスク資産の割合とします。

例えば、資産が100万円あったとして、その100万円を全額リスク資産に充てたとします。

仮にそのリスク資産の最大損失率が50%であれば、資産が50万円減ってしまう可能性があります。

一方、資産100万円のうち、50万円を安定資産(現金)、50万円をリスク資産とすれば、最大損失は25万円で抑えられるわけです。

このとき、50万円の損失が許容できないのであれば、100万円すべてをリスク資産に入れるべきではありません。

このように安定資産とリスク資産の割合を変動させるながら、あなたが許容できるリスク割合を決めることが許容リスクからアセットアロケーションを決定する方法になります。

あなたが精神的に落ち着いて投資できる範囲でリスク資産の割合を決めてください。

実際にアセットアロケーションを決めてみる

前提と方法がわかったので、ここからは実際にアセットアロケーションを決めてみましょう。

今回は以下のような人のケースを想定して算出してみます。

- 現在30歳の独身男性

- 目的:老後資産の確保 目標:60歳までに2,000万円

- 毎月手取りで24万円の収入で8万円は貯金や投資に回せる

- 貯金は300万円ある

- 許容できるリスクは全資産に対して30%ほどの下落まで

- 今回は最大損失率を50%とする

- リスク資産は世界株式。JP.モルガンのデータより期待リターンは3.70%

まず60歳までに2,000万円貯めるためには、リスク資産にどれだけお金を入れれば達成できるかを考えましょう。

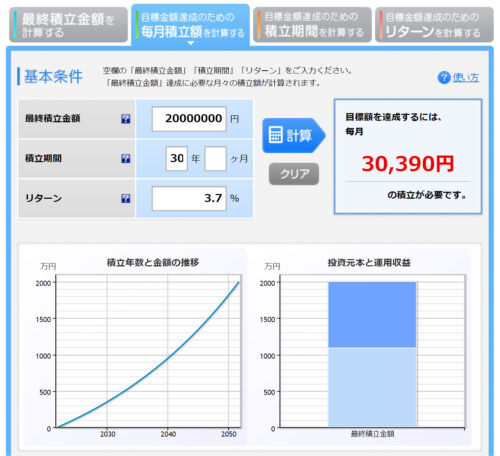

楽天証券のツール「積立かんたんシミュレーション」を使います。

計算結果から、毎月3万円ほど積み立てれば60歳までに2000万円を達成できることが分かりました。

毎月貯金や投資に回せる金額は10万円あるということなので、金額的には問題なさそうです。

次に許容リスクについて考えます。

10万円のうち、3万円を投資に回すということは、安全資産とリスク資産が7:3のアセットアロケーションになるということです。

この場合、最大損失率50%の条件であれば、資産に対して50%×3/10=15%の下落が見込まれます。

許容リスクは30%の下落までということなので、リスクの観点でも問題なさそうです。また、年齢的に見ても妥当な割合と言えそうです。

ここで、もしリスクが許容値を超えている場合は、例えば以下のような処置を施しましょう。

- 目標の設定に問題があるので積立期間を延ばす、もしくは目標金額を減らす

- 支出を減らして月々の貯金額を増やし安定資産の割合を増やす

- 収入をふやして月々の貯金額を増やし安定資産の割合を増やす

今回は許容リスクを30%という前提でしたが、10%の下落しか耐えられない人であれば、15%の下落が見込まれるアセットアロケーションには問題があります。

よって、「60歳までという設定を70歳まで延ばすとか2,000万円の目標を1,500万円にする」「支出を減らして毎月13万円を投資や貯金に回せるようにする」などの対応が必要になるのです。

仮に支出を減らして15万円を貯金投資に回せるようにすれば、資産に対して見込まれる下落は50%×3/15=10%まで抑えることができます。これであれば許容リスクの範囲内です。

上記ような計算をすることで、適切な投資割合を決めていきましょう。

ちなみに、収入が増えたり減ったりすれば、当然、適切なアセットアロケーションは変わってきます。なので、少なくとも年に1回はアセットアロケーションの見直しは行いましょう。

もちろんもっと細かい頻度でリバランスをするのはOKですよ。

(補足)今ある貯金はどう投資すればいいか?

アセットアロケーションを決めた後で、「今ある貯金をどう投資すればいいか?」というのはよくある疑問です。

仮に今1000万円ぐらい持っていて、アセットアロケーション的に株式に50%ぐらい投資した方が良いとなったとしましょう。

このとき、ドルコスト平均法で少しずつ理想の資産配分に近づけるか、一括投資で理想の資産配分に近づけるかの2択を迫られます。

個人的な答えとしては、長期投資の前提であれば理想のアセットアロケーションになるように一括投資すれば良いです。

アセットアロケーションというのは、あなたが持つべき資産の割合です。その値は本質的に許容リスクから決定されます。

なので、許容リスクが変わらない限りはあなたが保有する資産はアセットアロケーションに従ったものであるべきです。

つまり、貯金がいくらあるとかいうのは関係なくて、アセットアロケーションが決まったのであれば、貯金はその割合に従って即時投資するだけなのです。

上で想定したケースの男性であれば、貯金300万円は最終的に決定されたアセットアロケーションに従って一括投資すれば良いです。

まとめ|アセットアロケーションの決め方を解説【キャッシュポジション比率が重要】

今回はアセットアロケーションの決定方法について解説していきました。

以下、おさらいです。

- アセットアロケーションとは資産配分のこと

- キャッシュポジションはリスクコントロールの観点で極めて重要

- アセットアロケーションの決定には以下の3つを決める必要がある

- 投資目的と目標、対象とするリスク資産、想定リスクとリターン

- アセットアロケーションの決定には「年齢から決定する方法」と「許容リスクから決定する方法」がある

- アセットアロケーションは定期的に見直す必要がある

投資には必ずリスクが伴うため、リスクを許容範囲に収めながら適切な運用を行うのが極めて重要です。

このときキャッシュポジションは、リスクコントロールにおいて重要な役割を持っており、蔑ろにされるべきものではありません。

ぜひ今回紹介したやり方で、リスクをどうコントロールするかを考えてもらえればと思います。

コメント