投資信託始めたけど、失敗してばかり……。

いったい何がダメだったんだ……?

この記事では、こんなお悩みを解決します。

現在、国内で運用されている投資信託は約13,000本存在し、買うものを選ぶだけもなかなか大変です。

特に、知識の無いうちは買ってはいけない投資信託を選んでしまっていることもあります。

一般的に商品選びが投資信託のリターンの大部分を決定するとされており、選び方を間違えると最終的にマイナスということも十分にあり得ます。

そこで今回は、投資信託でやってはいけない選び方を紹介し、投資信託を選ぶ際に見るべき6つのポイントについても具体的に解説していきます。

冒頭で、投資信託を始める前に理解しておくべき知識についても解説するので、初心者の方でもすんなり理解できるかと思います。

- 投資信託をはじめる前に理解すべき3つのポイント

- やってはいけない投資信託の選び方

- 投資信託を選ぶときに見るべき6つのポイント

投資信託をはじめる前に理解すべき3つのポイント

投資信託はお手軽にはじめられる資産運用ですが、いくつか理解しておくべき知識があります。

まとまったお金は不要

利用するネット証券にもよりますが、投資信託は最低100円から積み立てることができます。

そのため、株式投資や債券などといった投資とは異なり、まとまったお金は不要です。

もし、まだ資産運用のまとまったお金がないという方は、投資信託の積立投資を検討してもよいかもしれません。

長期・積立・分散を意識する

投資信託は、長期・積立・分散を前提とした金融商品です。

- 長期:10年以上の長期間、運用を続ける

- 積立:毎月積み立てを続ける

- 分散:1つの資産だけでなく、複数の投資対象に分ける

投資というと、一般的にデイトレードのような短期間に売買を繰り返すようなものを思い浮かべる方も多いかと思いますが、投資信託はそんなことはありません。

投資信託は、10年や20年など長い期間にわたって保有し続け、細かなリターンを積み重ねていく仕組みになっています。

なので、投資信託をはじめれば、しばらくの間は続けないといけないことは留意しておきましょう。

投資信託は、長期にわたって積み立てるのが大事なんだ!

また、投資の基本である分散を守ることも大事です。

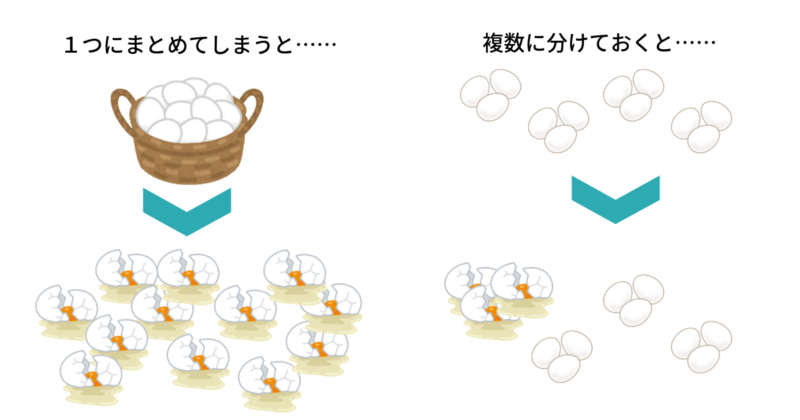

分散とは、何かあったときに資産がすべてダメになるのを防ぐために、複数の対象に分けておくことを指します。

分散投資は、よく「かごに盛られた卵」に例えられるのですが、以下のようなイメージですね。

投資でも同じで、1個の投資対象にまとめて集中投資をすると、大損をする可能性が高まります

なので、投資信託と一口に言っても、「外国株式を投資対象とした投資信託」と「国内株式を投資対象とした投資信託」など複数に分けて運用するようにしましょう。

なるほど!

国内と外国で分散しておけば、国内産業が打撃を受けても、外国は無事のはずだから安心なんだな!

他にも、株式と債券や不動産で分けたりするのもおすすめだよ!

分配金を再投資する

投資信託では、運用で得られた利益や投資している銘柄から支払われる配当金を、私たちに分配金という形で還元してくれます。

この分配金の取り扱い方は、投資信託の種類によって異なり、主に「受取型」と「再投資型」、「無分配型」の3つに分けられます。

- 受取型:決算日ごとに、分配金が口座に振り込まれる。

- 再投資型:”税引き後の”分配金を自動で投資に回してくれる。

- 無分配型:”税引きされていない”分配金を自動で投資に回してくれる。

おすすめは、「再投資型」もしくは「無分配型」です。

上で書いたように、投資信託は基本的に長期にわたって運用するものです。

この長期というのがポイントで、長期運用では基本的に複利効果を最大化していくのが重要になってきます。

複利効果というのは簡単に言えば、運用で得た収益をふたたび投資することで、いわば、利息が利息を生んでふくらんでいく効果のことを指します。

>>『単利と複利の違いとは?メリット・デメリットは?【効率よく稼ぐには「複利」で運用しよう】』

「再投資型」と「無分配型」では、分配金を投資に回すので、この複利効果を最大化することが可能です。

一方、「受取型」では、自動では再投資してくれないですし、運用成績が悪い投資信託の場合は、得られた利益だけではなく運用資産を切り崩してしまうこともあります。

こうなってくると、時間が経つにつれて資産が目減りし、結果的に運用成績はマイナスなんてことも……。

なので、基本は「再投資型」もしくは「無分配型」をおすすめしている訳です。

分配金を再投資することで、利益を加速させよう!

やってはいけない投資信託の選び方

では、ここからが本題の「やってはいけない投資信託の選び方」について解説していきます。

- 分配金利回りが高い投資信託を選ぶ

- 銀行でおすすめされた投資信託を選ぶ

- ランキングで人気の投資信託を選ぶ

実際、僕自身やってしまったことのある失敗例で、知識がない初心者ほどハマりがちだから注意しよう!

分配金利回りが高い投資信託を選ぶ

割とよくある例が分配金利回りが高い投資信託を選ぶパターンです。

というのも、分配金がたくさん毎月振り込まれるのは楽しいんですよね。

口座を見れば、お金が増えていることが目に見えてわかるわけですから。

ただ、上でも書きましたが、分配金は再投資するのが鉄則です。

特に運用成績が悪い投資信託だと、運用資金を切り崩して、分配金利回りを見かけだけ高くしている可能性があります。

そうなってくると、実質的に投資したお金が分配金として返ってきてるだけということもあるので、注意しましょう。

銀行でおすすめされた投資信託を選ぶ

銀行でおすすめされた投資信託を選ぶというのも、よくあるパターンです。

証券会社や銀行の窓口で担当者の方におすすめされて買ってしまうという気持ちは良く分かります。

ただ、彼らは金融のプロですが、それと同時に営業のプロでもあります。

中には本当におすすめできる投資信託を紹介してくれる方もいるとは思いますが、多くは会社が儲かる投資信託をおすすめしてきます。

要は購入手数料が高い投資信託ですね。

投資信託では、爆発的な利回りを実現するというのは無理なので、手数料を抑えるのはかなり重要です。

例えば、投資信託の中には「ノーロード投資信託」と呼ばれる、購入手数料が掛からない銘柄もあります。

極力、手数料が少ない投資信託を選ぶようにしましょう。

基本的に、自分が何を買っているのかをしっかり理解するのが大事だよ。

ランキングで人気の投資信託を選ぶ

銀行でおすすめされたものを選ぶのと近い部分もありますが、ランキングで人気だからと言って選ぶのも危険です。

というのも、自分の投資スタイルと合った投資信託とは限らないからです。

たとえばですが、先ほど止めておいた方がいいと例にだした、高利回りの分配型投資信託は実は人気ランキングで上位のものもあります。

たしかに、「毎月お金が入ってほしくて、長期での運用を考えていない」というのであれば、選択肢としてアリな部分もあります。

ですが、もしあなたが「長期・分散・積立で安定してリターンを得たい」というのであれば、選ぶべきではないのです。

そのため、人気ランキングの上位だから選ぶのではなく、その投資信託の特徴を理解した上で選ぶことが大切なわけですね。

でも、投資信託を選ぶときって何を見ればいいんだ?

見るべきポイントとしては、僕は6つあると思ってるよ。

ここからは、見るべきポイントについて解説していくよ!

投資信託を選ぶときに見るべき6つのポイント

投資信託を選ぶときに見るべき6つのポイントについて解説していきます。

- 手数料が安いかどうか

- 分配金の扱いが「受取型」「再投資型」「無分配型」のどれか

- 投資対象は何か

- 償還日まで十分な期間があるか

- 過去の運用実績は良好か

- 純資産残高が50億以上か

手数料が安いかどうか

投資信託においては、手数料は極めて重要です。

というのも、投資信託がそれほど大きなリターンを見込める商品ではなく、年利4%ぐらいを目指すものであるためです。

個人的には、高くとも信託報酬、買付手数料ともに1%以内がおすすめです。

たとえば、下の画像は「eMAXIS Slim 米国株式(S&P500)」のものですが、買付手数料はなしですし、管理費用(含む信託報酬)は0.0968%とかなり低くおすすめです。

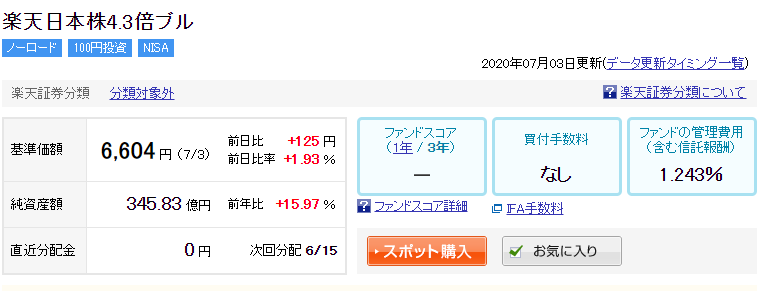

一方で、「楽天日本株4.3倍ブル」のような手数料が高い投資信託はおすすめしていません。

買付手数料が無しなのはOKですが、信託報酬が高いです。

こうなってくると、後者の投資信託では、運用を頑張っても1.24%分は手数料として持っていかれるので、前者より1.24-0.09=1.15%分は好成績をおさめ続けなければいけません。

しかし、投資をやったことがある方ならわかると思いますが、それだけの成績をおさめ続けるのは正直無理です。

実際、過去の運用実績はトータルで見て「eMAXIS Slim 米国株式(S&P500)」が上回っています。

以上から、手数料が安い投資信託を選ぶべきと考えています。

ちなみに「楽天日本株4.3倍ブル」は記事を書いているタイミングで人気ランキング5位なんだよね。

決してダメな投資信託というわけではないけど、必ずしも良い投資信託がランキング上位とは限らないというのは覚えておいてね。

分配金の扱いが「受取型」「再投資型」「無分配型」のどれか

上でも書きましたが、長期で運用する以上は「再投資型」か「無分配型」かの2択です。

投資信託のような長期投資を前提とした投資では、複利効果を最大化しないと、大きな利益を得ることができないためです。

複利効果を理解できていない場合は、ぜひ以下の記事も読んでみてください。

>>『単利と複利の違いとは?メリット・デメリットは?【効率よく稼ぐには「複利」で運用しよう】』

投資対象は何か?

投資対象を把握しておくことも、重要です。

ときどき投資対象を見ずに、利回りだけを見て投資判断をする人がいますが、それは極力避けましょう。

せめて以下の観点で、対象を分散して投資することをおすすめします。

- 国内か先進国か新興国か

- 株式か債券か不動産(リート)か

ただし、20代などで若い方であれば、少し冒険して利回り優先で集中投資するのも選択肢としてはアリです。

というのも、多少失敗してもリカバリーが効くから。

ですが、あなたが50代などで退職金を見越した投資をしているなら、そんなチャレンジングな集中投資は危険しかないからです。

お金は人生を豊かにする”手段”であって、お金を増やすことが”目的”になってしまわないようにしようね。

償還日まで十分な期間があるか?

償還日とは、投資信託の運用期間の終了日のことです。

投資信託には償還日が設定されている銘柄と設定されていない無期限の銘柄があります。

償還日が設定されている投資信託については、償還日になると、自動精算されて運用資金が返還されます。

個人的には、償還日のない無期限の投資信託を選ぶことをおすすめしています。

というのも、償還日に銘柄の基準価額が上がっているか下がっているかの予想なんてできないからです。

当然ですが、償還日に価額が下落していれば、払い戻しは少なくなるので損です。

一方、無期限であれば、基準価額が上がるまで待って、投資信託を売却するという手段も取りえるので、損をする可能性をグッと下げることができます。

償還日ありの投資信託を選ぶとしても、最低でも3年くらいは期間があるものを選ぶようにしましょう。

償還日が設定されているというのは、運用会社にとって挑戦的な運用をしていて、「運用を辞めても文句は言われないように」償還日を設定していることもあるから、そういう意味でもおすすめはできないよ。

過去の運用実績は良好か?

過去の運用実績というのは、所詮は統計値でしかありませんが、見ておくに越したことはありません。

やはりこれまで安定して運用できていた投資信託は、これから先も安定して運用できる可能性が高いです。

直近1年だと少し短すぎるので、5年~10年ぐらいは見ておくようにしましょう。

ただ、こういう言い方をすると「20年とか40年とか見た方がいいですか?」みたいな質問を受けることがあるのですが、それはNoです。

長ければいいというものでもありません。

例えばですが、バブル時代なんて絶対的に上昇相場だったのは明らかで、その期間を含めて平均を取ると、全体的に高利回りでの運用になるのは明らかですよね?

なので、過去のチャートを見ながら全体平均が出そうな期間を選んで平均値を考えるのが大事です。

色んなチャートを見てきて、経済の上下動の周期が大体5~10年になることが多いなと経験的に思っているから5~10年ぐらいと言ってるけど、もしその範囲に偏りがありそうなら、この期間を変えて検討してみてね!

純資産残高が50億円以上か?

純資産残高は、投資資産の運用資金の合計を表します。

基本的にお金があればあるほど、安定した運用ができるので、ある程度の純資産残高があることが望ましいとされています。

なので、純資産残高が少なすぎる投資信託は避けましょう。

目安は50億円ぐらいかなと個人的には思います。

まとめ:投資信託で初心者がやりがちな3つのダメな買い方【見るべきポイントも解説】

投資信託には様々な種類があり、単に選ぶだけでも押さえるべき観点がいくつもあります。

しかし、その観点をしっかり押さえて自分の投資目的にあった銘柄を選ぶことができれば、良い運用ができる可能性が高いです。

今回以下の6つのポイントを紹介させていただきましたが、正直これを押さえておけば、投資信託の選び方としてはかなり上級者だと言えます。

- 手数料が安いかどうか

- 分配金の扱いが「受取型」「再投資型」「無分配型」のどれか

- 投資対象は何か

- 償還日まで十分な期間があるか

- 過去の運用実績は良好か

- 純資産残高が50億以上か

これから運用を始めるという人はぜひこの観点を押さえながら。

また、すでに購入しているという方は、この観点から外れた投資信託を買っていないか見直してみてください。

別記事にはなりますが、投資信託のポートフォリオの組み方も紹介しているので、資産配分に困っている人はぜひ以下の記事も合わせて読んでみてください。

>>【初心者もOK】投資信託のポートフォリオの作り方をわかりやすく解説

今回はこれでおしまい!お疲れさまでした!

コメント