- 投資信託のポートフォリオの組むにはどうすればいいのか?

この記事では上記のような疑問にお答えします。

投資信託を使ったポートフォリオを組むのはそれほど難しいことではありません。

なぜなら、ある程度の決まったやり方があり、手順を間違えなければそれなりのポートフォリオになるためです。

実際、僕も投資信託を今回紹介するテンプレートに従って運用しています。

この記事では、投資信託のポートフォリオを作るためのポイントから具体的な手順まで解説していきます。

記事を読み終えれば、自分で投資信託のポートフォリオを組むことができるようになるはずなので、ポートフォリオが作れず困っている方はぜひ読んでみてください。

投資信託のポートフォリオを組むための3つのポイント

投資信託のポートフォリオを作成する上で知っておいてほしい、3つのポイントを解説します。

この3つのポイントは、投資信託のポートフォリオに限らず、資産運用全般で大事なことなのでしっかり理解しておきましょう。

- 長期投資であること

- 積み立てること

- 分散投資であること

長期投資であること

1つ目のポイントは長期投資であることです。

基本的に、投資信託は長期投資を前提とした金融商品です。

ですので、投資信託のポートフォリオを組むうえで、長期投資に耐えうるファンドを選ぶことは必須事項になってきます。

一度投資信託の購入を始めれば、10年~20年ぐらいは投資し続けるのが前提であると思っておきましょう。

積み立てること

2つ目のポイントは、積み立てることです。

投資には「ドルコスト平均法」という定番の手法があります。

ドルコスト平均法は、一定の金額で、かつ時間を分散して金融商品を定期的に買い続ける手法のことです。

一定金額で購入するので、価格が低いときは自動的に多く買い、価格が高いときは少なく買うことになります。

ドルコスト平均法で購入すると、投資タイミングや投資期間といった「時間」を分散してリスクとリターンを平準化できるメリットがあり、投資信託ではドルコスト平均法による積み立てが推奨されています。

ここでは詳細は説明しませんが、投資するべきまとまった資金があるのに温存して積み立てるのはドルコスト平均法とは言いません。

分散投資であること

3つ目のポイントは、分散投資であることです。

リスク分散のための分散投資は投資においてほぼ必須です。

投資信託の場合、ファンドごとに投資対象が異なるので、投資対象の違うファンドを複数持つのが一般的です。

例えば、投資信託の資産クラスとしては国内や海外の株式や債券、REITなどがありますが、国内と海外を分けたり、安定した運用が期待できる債券と少しリスクはあるがハイリターンを見込める株とで分散したりと方法は様々です。

ただし、分散すれば分散するほど複数のファンドを購入することになるので資金が必要になることは留意しておきましょう。

また、投資信託はそれ自体がリスク分散の性質を持った金融商品です。

なぜなら、株を対象にした投資信託なら、基本的にそのファンドの中で複数の株式を買っているためです。

また、個人的な見解ですが、多くの人は株式以外の投資信託を持つ必要はありません。(理由は別記事で解説しているので割愛します)

投資信託のポートフォリオの作り方

次に投資信託のポートフォリオの作り方について紹介します。

方法としては次の3つがあるので、自分の状況に合わせて選んでください。

- 自分で選ぶ

- 金融窓口で選んでもらう

- ロボアドバイザーを使う

自分で選ぶ

1つ目は、自分で考えて選ぶやり方。詳細はこの記事の後半でやります。

多少の知識が必要にはなってきますが、自分で考えてやる分、力も身に付きますし、高い自由度でポートフォリオを組むことができます。

この記事で詳細な手順を解説するので、ぜひ試してみてください。

金融窓口で選んでもらう

対面型の証券会社であれば、窓口で相談することも可能です。

担当の方は基本的に金融知識はあるのでうまくいけばいい商品を教えてもらえますが、彼らは金融のプロであると同時に売り込みのプロでもあります。

全員がそうではないかもしれませんが、僕たちの利益よりも証券会社の利益を優先する可能性があることは理解しておきましょう。

手数料が高い(=証券会社が儲かる)投資信託ばかり進めてくるときは要注意です。

ロボアドバイザーを使う

ロボアドバイザーでは、AIにポートフォリオを組んでもらいます。

各社色々なロボアドバイザーを提供していますが、一般的にいくつかの質問に回答することで、AIがあなたに合った運用を提案してくれます。

知識がいらないですし、投資一任型のロボアドバイザーであれば、ほったらかしで運用してくれるので、時間がない人にはオススメです。

ただし、ロボアドバイザーは手数料が1%程度と高めなので、そこは留意しておきましょう。

投資信託のポートフォリオを自分で組む方法

では、ここからは具体的なポートフォリオの組み方を解説していきます。

- 経済状況と目的から運用期間と目標金額を決める

- 目標運用利回りを算出する

- 資産配分を作り、大まかなリターンを算出する

- ③で作った配分から、大まかなリスクを算出する

- 作成した資産配分をベースにファンドを選ぶ

では、それぞれ見ていきましょう。

1. 経済状況と目的から運用期間と目標金額を決める

まずはじめに経済状況と目的から運用期間と目標期間を決めましょう。

たとえば、10年後に車を買い替えるなら、「10年で360万円」になりますし、老後資金のためなら30年とかで2000万円かもしれません。

運用期間と目標金額が決まったら次に進みます。

2. 目標運用利回りを算出する

STEP1で決めた運用期間と目標金額から逆算して、目標運用利回りを求めましょう。

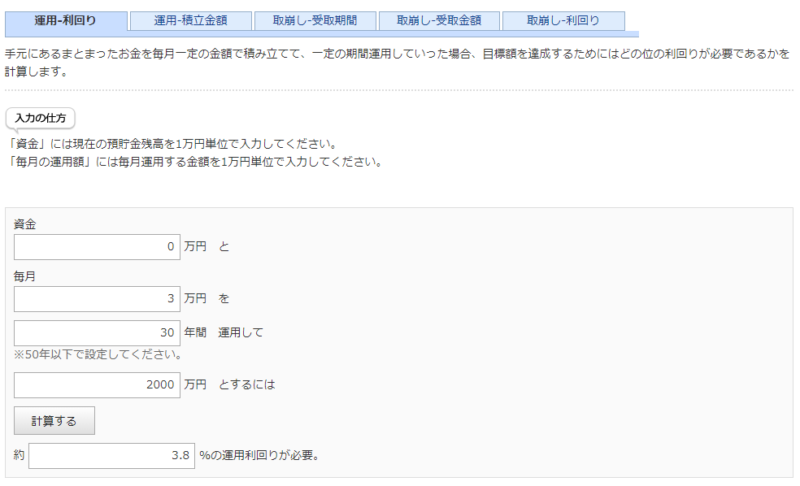

モーニングスター社が金融電卓を公開してくれているので、ここでは金融電卓を使って算出してみます。

ためしに手元に0万円あり、毎月3万円ずつ30年運用して2000万円得るために必要な運用利回りを算出しました。

結果、3.8%の利回りがなければ30年で2000万円には届かないということですね。

3. 資産配分を作り、大まかなリターンを算出する

STEP3で求めた運用利回りをもとに資産配分を作成します。

ただし、いきなり沢山あるファンドから選び始めると収集がつかなくなるので、資産クラスから考えていきましょう。

でも、ファンドを決めないと利回りが分からなくないか?

その通りだよ。だから、ここでは大雑把な利回りだけ検討して、あとで詳細なファンドを選んでいくんだ。

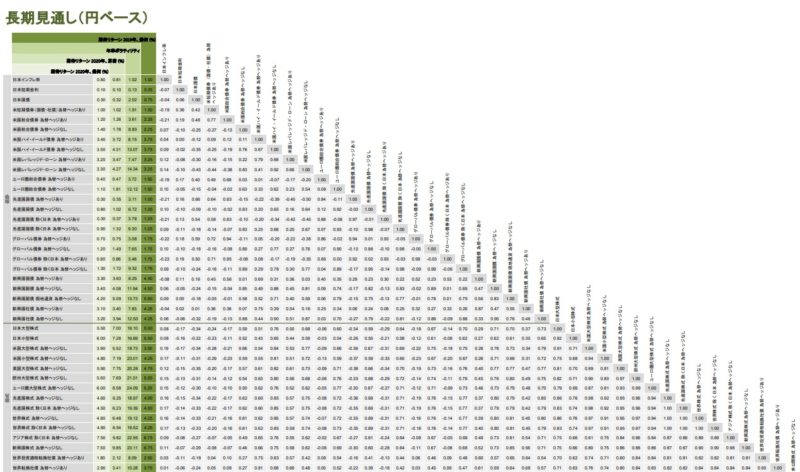

「JP モルガン」が資産クラスごとの期待リターンを公開しているから、それを使えば大まかな利回りは検討出来るよ。

>>JPモルガン・アセット・マネジメント「LONG-TERM CAPITAL MARKET ASSUMPTIONS」(リンク先のページ下部にあります)

今回は主要な資産クラスである「日本国債」「先進国国債」「日本株式」「先進国株式」の4つの資産クラスを例に考えていきましょう。

表から、各資産クラスの期待年間リターンはおおよそ以下になります。

- 日本国債:0.3%

- 先進国国債:0.3%

- 日本株式:5.5%

- 先進国株式:4.6%

では、さっき計算した年利3.8%を例に考えていきましょう。

年利3.8%を目指すには、国債だけ買っても駄目なことが分かるかと思います。

なので、株式の比率を増やしていき、各比率の時にどれぐらいになるかを考えます。

例えばですが、日本株式を30%、先進国株式を50%、日本国債を20%買ったとしましょう。

この場合、以下のような年利が期待されます。

この比率だと、0.2%ほど上回りますが、おおむね3.8%の期待リターンを目指せると思います。

このようにして、各資産クラスの比率を微調整しながら、目標の年利を目指しましょう。

4. ③で作った配分から、大まかなリスクを算出する

リスクについては、JP モルガンが公開している年率ボラティリティから算出します。

>>JPモルガン・アセット・マネジメント「LONG-TERM CAPITAL MARKET ASSUMPTIONS」(リンク先のページ下部にあります)

先ほど、期待リターンを算出したときに見た表に年率ボラティリティも載っています。

一般に、年率ボラティリティを2倍した数字が、年間の最大下落率になるとされていて、ここではこの年間下落率をリスクとして考えていきます。

以下に、各資産クラスの年率ボラティリティと年間下落率をまとめました。

- 日本国債:2.02 → 4.04%

- 先進国国債:3.11 → 6.22%

- 日本株式:18.10 → 38.20%

- 先進国株式:18.97 → 37.94%

この値と、STEP3で求めた資産クラスの配分をもとにトータルの年間下落率を出します。

計算すると以下のような感じ。(日本株式を30%、先進国株式を50%、日本国債を20%)

以上から、目安として31.238%の下落が考えられることが分かりました。

つまり、年間100万円運用するなら、31万円ほどの損失を出す可能性があるわけです。

もし、この値が許容できないのであれば、STEP2の目標運用利回りやSTEP3の資産クラスの配分を見直す必要があります。

STEP2とSTEP3を見直しても、リスクが許容値に収まらない場合は、そもそもの目標金額を見直しましょう。

5. 作成した資産配分をベースにファンドを選ぶ

最後は、これまでに作った「日本株式:30%、先進国株式:50%、日本国債:20%という資産配分から、各資産クラスの投資信託を選ぶだけです。

たとえば、『楽天証券』であれば、以下のような感じで各投資信託の情報を一覧として見ることができます。

ここで注意してほしいのが、実際の年利(画像ではトータルリターンです)と資産クラスの期待リターンは一致しないということ。

たとえば、資産クラスでは先進国株式は期待リターンを4.6%として計算しましたが、先進国株式を投資対象とした投資信託である『eMAXISSlim先進国株式インデックス』は過去実績では2.47%の利率です。

なので、この実際のリターンが目標利回りに合うように選ぶようにする必要があることは留意しておいてください。

投資信託選びにおいては、期待リターン以外にも見るべきポイントがあるよ!

それについては、この後解説するからもう少し付き合ってね!

投資信託を選ぶときに見るべき3つのポイント

STEP5で投資信託を選ぶにあたって、運用リターン以外にも見るべきポイントがあるので、ここからはそれらについて解説していきます。

- 投資信託はコストが低いものを選ぶ

- 純資産残高が50億円以上の投資信託を選ぶ

- インデックスファンドを選ぶ

投資信託はコストが低いものを選ぶ

投資信託のコストには、販売手数料や信託報酬、信託財産留保額など様々なものがあります。

同じ資産クラス、かつ同じ期待リターンであっても、コストが高いものや低いものがあったりします。

その場合は、極力コストが低いものを選びましょう。

コストを見てみたけど、1%位しか差がないし、どっちでもいいんじゃないか?

投資信託は、リターンも小さいから、この1%のコスト差が馬鹿にならないんだよ。

たとえば、信託報酬が2%の投資信託と信託報酬が0.5%の投資信託があったとして、それらの利回りが3%だったら、かなりの差になると思いませんか?

だって、前者はリターンが1%しかないのに対して、後者は2.5%のリターンなんですよ?

2.5倍もの差があるなら、当然後者を選ぶべきです。

なお、売買手数料は最近だと無料なものも多いので、信託報酬の額に注意して投資信託を選びましょう。

純資産残高が50億円以上の投資信託を選ぶ

純資産残高は、投資資産の運用資金の合計を表します。

基本的にお金があればあるほど、安定した運用ができるので、ある程度の純資産残高があることが望ましいとされています。

なので、純資産残高が少なすぎる投資信託は避けましょう。

目安は50億円ぐらいかなと個人的には思います。

インデックスファンドを選ぶ

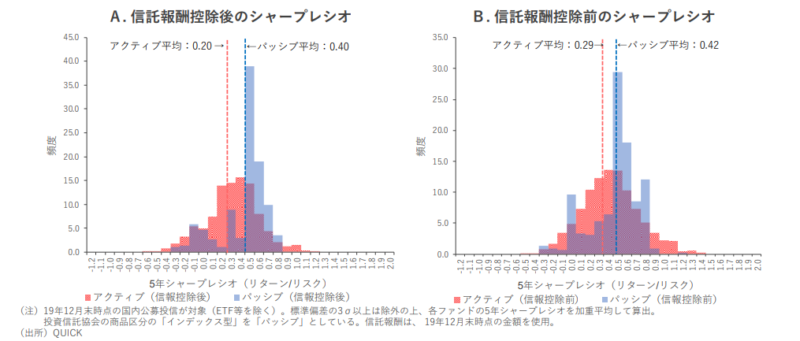

投資信託には、インデックスファンドとアクティブファンドというものがあります。

- インデックスファンド:『日経平均株価』や『NYダウ』などの株式指標と、同じような値動きをするように作られた投資信託。機械的に投資するので運用コストが低め。

- アクティブファンド:ファンドマネージャーの指揮により市場の平均以上の利益を出そうとする投資信託。人が投資するのでコストが高め。

説明だけ見るとアクティブファンドの方が良さそうにも見えるかもしれませんが、個人的にはインデックスファンドがおすすめです。

というのも、アクティブファンドのシャープレシオはインデックスファンドよりも低いためです。(シャープレシオとは、簡単に言えば運用効率の指標。高いほど運用が運用が上手くいっている)

以下は金融庁の公開したプログレスレポートの抜粋です。

見てもらうと明らかですが、アクティブファンドのシャープレシオはインデックスファンドを下回っています。

つまり、アクティブファンドはリスクのわりに、リターンが低いわけです。

以上から、僕個人はインデックスファンドを基本的におすすめしています。

まとめ:【初心者もOK】投資信託のポートフォリオの作り方をわかりやすく解説

今回は、投資信託のポートフォリオの作り方について解説していきました。

以下の方法でやれば、最低限のリスクで目標金額に到達しやすいポートフォリオを作ることができると思います。

- 経済状況と目的から運用期間と目標金額を決める

- 目標運用利回りを算出する

- 資産配分を作り、大まかなリターンを算出する

- STEP3で作った配分から、大まかなリスクを算出する

- 作成した資産配分をベースにファンドを選ぶ

また、STEP5で投資信託を選ぶ際には、以下のポイントにも気を付けておきましょう。

特に低コストのものを選ぶことは、投資信託選びでは必須です。

- 投資信託はコストが低いものを選ぶ

- 純資産残高が50億円以上の投資信託を選ぶ

- インデックスファンドを選ぶ

以上のことを抑えておけば、投資信託選びとしては満点かと思います。

正直、投資信託はいい加減に選んでいる人も多いですが、やはり理論をもって選んでいくことが大事ですので、ぜひ参考にしてください。

今回は以上です。お疲れさまでした。

コメント