- リスクとリターンとは?

- 投資信託のリスクとリターンの考え方は何が違うか?

- 投資信託のリスクとリターンの分析方法は?

- 投資信託のリスクの対策方法は?

この記事では上記のような疑問にお答えします。

投資信託はそれ自体がリスク分散されている金融商品で、株やFXなんかと比べると比較的安全とされます。

しかし、比較的安全なだけで、決してリスクを度外視してもいいというわけではありません。

そこで、この記事では投資信託のリスクとリターンについて解説し、その分析方法や対策の仕方について学んでいきます。

本記事を読めば、投資信託を購入する際に、将来的なリスクやリターンを類推できるようになります。

- 投資信託はおおむねミドルリスク・ミドルリターン

- 分析にはリターンと標準偏差を使い、以下2つが求められる

- リターンの発生確率

- 最大損失額

- リスクの対策としては現金と投資信託のバランスを調整する、もしくは債券を組み入れる

リスクとリターンの関係

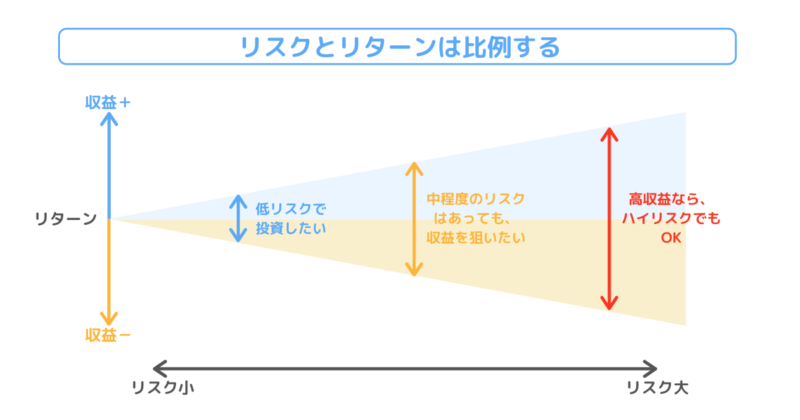

投資におけるリスクとは、値動きの大きさ、または値動きの要因のことを指します。

リスクとリターンはセットになっていて、比例関係にあります。

以下のようなイメージですね。

たとえば、元本が保証されている銀行預金はローリスク・ローリターンの金融商品です。

一方、為替や株式投資は高収益が狙える分、リスクも高く、ハイリスク・ローリターンな金融商品にあたります。

投資信託のリスクとリターン

では、投資信託はどれぐらいのリスクとリターンの金融商品なのでしょうか?

投資信託は各ファンドの投資対象にもよるから一概には言うことはできませんが、おおむねミドルリスク・ミドルリターンであることが多いです。

投資信託はいろいろな投資商品を組み合わせています。

そのため、投資信託のリスクやリターンは一概にこれぐらいとは言えません。

例えば、株式を多く組み込んだ投資信託であれば比較的ハイリスクハイリターンですし、債券が多ければローリスクローリターンです。

どの投資商品を組み込んでいるかでリスクが変わってくるので、投資信託を買う際は、対象の投資信託が何を組み合わせているのかをしっかり把握しておきましょう。

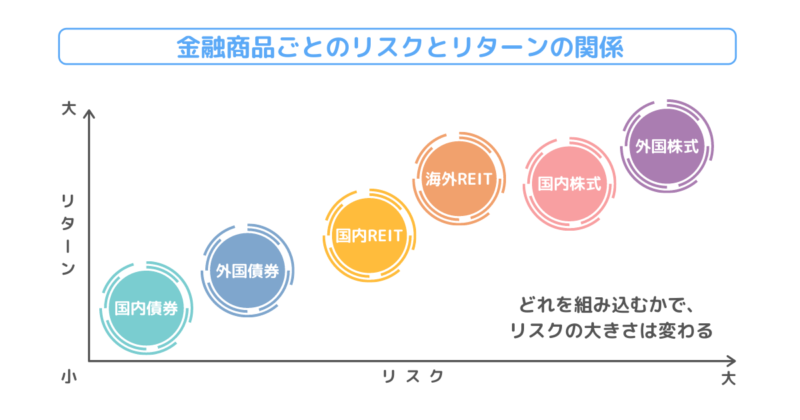

ちなみに各種金融商品のリスクとリターンは以下のようなイメージです。

この表で言えば、ハイリスク・ハイリターンの外国株式を組み込んだ投資信託は、ハイリスク・ハイリターンですし、国内債券ならローリスク・ローリターンです。

ただ、投資信託にはいろいろな種類があるため、例えば、国内債券を対象にした投資信託と外国株式を対象にした投資信託を複数買うことで、総合してミドルリスク・ミドルリターンにすることもできます。

冒頭で投資信託をミドルリスク・ミドルリターンと評しましたが、投資信託を組み合わせた運用においてはミドルリスク・リターンになることが多いのでこのような表現をしました。

投資信託のリスクとリターンの分析方法

リスクとリターンについては理解したところで、投資信託を買うときにリスクとリターンを分析する方法を知っていきましょう。

必要な情報は該当ファンドの

- リターン:ファンドへの投資から得られる総合収益率。ざっくり言えばどれぐらい儲かったかです。

- 標準偏差:リターンのばらつきのこと。数字が大きいとリターンの変動も大きいです。

の2つの情報です。

それぞれの数字が何を意味するかは詳しくは別記事で解説しますが、ざっくり上記の理解でいいと思います。

eMAXIS Slim 先進国株式インデックスを例にリスク・リターン分析する

ここでは、大人気の「eMAXIS Slim 先進国株式インデックス」を例にリスクとリターンを考えていきます。

今回は『SBI証券』を使ってリターン、標準偏差、シャープレシオ調査していきますが、色んな証券会社でデータは公開しているのでお好きなところを使ってください。検索方法はおおむね一緒です。(楽天証券は標準偏差の公開がなかったかもです…)

トップページの検索欄に調べたい投資信託の名前を入れて、ファンドのデータを探します。

ファンドの詳細を記載したページの少し下の方に行くと、リターンの記載があるかと思います。

リターンは1か月、6か月、1年、3年、5年、設定来の期間ごとに確認することができますが、5年の数字の19.22%をメモしておいてください。

さらにページの下に行き「分析」のタブを選択すると、そのなかに「標準偏差」の記載があると思います。

表を見ると、直近5年の標準偏差は17.13%であることが分かると思うので、これもメモしておきましょう。

これで、計算に必要なデータが集まりました。

- リターン:19.22%

- 標準偏差:17.13

標準偏差から投資信託のリターンの発生確率を求める

標準偏差からはリターンの発生確率を知ることができます。

というのも、対象のデータの分布が正規分布になる前提で、以下の法則が成り立つことが一般に分かっているためです。(いわゆる「68–95–99.7 rule」です)

- 約68%の確率で「平均±標準偏差×1」内にデータが含まれる

- 約95%の確率で「平均±標準偏差×2」内にデータが含まれる

確率とか言うと小難しい話をしたように感じるかもですが、さほど難しくはありません。簡単に言えば、

投資信託の平均リターンが5%、標準偏差が10%なら、リターンが-5%から15%の間に投資家の約68%がいて、リターンが-15%から25%の間に投資家の95%がいる。

ということです。

つまり、あなたがリターン5%を期待して該当の投資信託に投資したとして、それが実現できる確率は

- リターン-5~15%に68%の確率

- リターン-15~25%に95%の確率

になるということです。

「eMAXIS Slim 先進国株式インデックス」を例に取れば、

- リターン-2.09~36.5%に68%の確率で達成

- リターン-15.04~53.48%に95%の確率で達成

ということになるわけですね。

このように標準偏差を使えば、どれぐらいの確率でどの程度のリターンになるかを判断することができます。

標準偏差から投資信託の最大損失額を求める

標準偏差からは最大損失額も求めることができます。

細かい理屈はここでは省きますが、以下の式から算出します。

最大損失額 = 投資金額 ×{ 期待リターン - ( 標準偏差 × 2 ) }

「eMAXIS Slim 先進国株式インデックス」を例に考えましょう。

仮にあなたが100万円投資したとすれば、

最大損失額 = 100万円 × { 19.22% - ( 17.13% × 2) } = 100万円 × (-34.26 % ) = -34.26万円

となり、34.26万円の損失が考えられるということになります。(もちろん5年間の標準偏差やリターンを使ってるので、5年間保有した場合の最大損失額です)

仮に34万円の損失が許容できないというのであれば、この投資信託に投資するのを控えるか、投資額を減らすことを考える必要が出てきます。

どのタイミングで暴落が発生するかはわかりませんので、どれぐらい落ちる可能性があるかは考えておきましょう。

最大損失額の話は水瀬ケンイチさんの『お金は寝かせて増やしなさい』でも推奨されている手法で、書籍ではより詳しく投資リスクの解説もされてますので読んでないという方はぜひ。

投資信託におけるリスク対策

定量的にリスク分析はできましたが、ではどう対策をすれば良いのでしょうか?

投資信託はいろいろな投資商品を組み合わせているため、それ自体が分散投資の性質を持っています。

ですので、投資信託の選び方さえ間違えなければ、すでにある程度のリスク対策ができていると僕は考えています。

選ぶべき投資信託ですが、(これに関しては結論が僕の中ではほとんど出ていて)時価総額加重平均を採用したインデックスファンドを買えば良いです。

もちろん、複数の投資信託を持つことを否定しているわけではなく、株式や債券などを組み入れている投資信託を複数運用することで、さらなるリスク分散をすることも可能です。

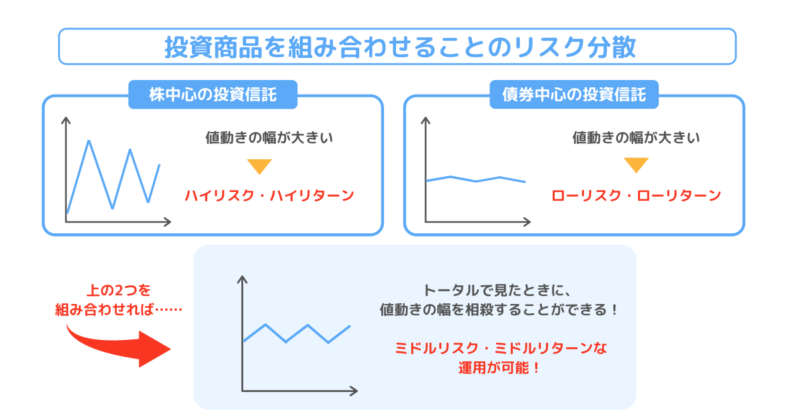

例えば、以下のようなイメージですね。

図では、ハイリスク・ハイリターンな株中心の投資信託とローリスク・ローリターンな債券中心の投資信託を組み合わせています。

一例ですが、株中心の投資信託を50%、債券中心の投資信託を50%ずつ買えばミドルリスク・ミドルリターンですが、その比率を変えてやることで、少しリスクとリターンを上げたり、その逆も可能です。

ただ、株式と債券の組み合わせの話を書いておいて申し訳ないのですが、僕は多くの人にとって債券で基本的には株式の投資信託と現金でのリスク分散で十分だと思っています。

この辺りに興味ありましたら、ぜひ以下の記事も読んでみてください。

なお、そもそも「リスク分散って何?」という方は、以下の記事で解説しているので、こちらを先に読んでみてください。

投資信託のリスクとリターンに関するよくある質問

ここからはQA形式でよくある質問や疑問への回答を書いていきます。

コメントいただければ追記していきますので、良かったらページ下部のコメント欄や問い合わせページ、SNSから質問いただければと思います。

質問①|リスクとリターンは過去の実績では?

- リスクとリターンを知ったとしてもそれは過去の実績でしかないのでは?

-

YESです。過去の実績でしかないので、将来がそうなるわけではありません。

リスクとリターンを標準偏差を用いながら推定しましたが、所詮は過去の実績に基づいて算出した値です。

例えば、これまで好成績を続けてきた米国株がこの先10年も同じようなパフォーマンスを維持できるかは疑問ですし、もしかしたら今後はずっと下落し続けるということもあると思います。

とはいえ、未来という見えない航路を征くからこそ一定の基準になるようなものが必要で、実績値というのはそれなりに心強い支えになるかと思います。

「所詮は皮算用でしかない」というのはYESですが、分析するのはタダですので気軽に調べてみる、ぐらいがちょうどいいかと思います。

質問②|投資信託のリターンは正規分布か?

- そもそも投資信託のリターンは正規分布にならないのではないでしょうか?

-

おおよそ正規分布になるだろう、というのが個人的な見解です。ただ、株式はゼロサムではないので、多少プラス側に分布の頂点が振れるイメージです。

一応、それらしいデータがないか調べてみたところ日経平均の収益率分布を載せているレポートがあったので紹介しておきます。

若干収益率プラス側に傾いてますが、概ね正規分布なのではないでしょうか。

厳密には分布検証をしないと判断はできませんが、ここで難しい話をしても仕方ないので割愛します。(知りたい方いればDMください)

まとめ|投資信託のリスクとリターンについて【分析方法を解説】

今回は投資信託のリスクとリターンについて、その考え方や分析方法を解説していきました。

大事なポイントをもう一度まとめると以下です。

- 投資信託はおおむねミドルリスク・ミドルリターン

- 分析にはリターンと標準偏差を使い、以下2つが求められる

- リターンの発生確率

- 最大損失額

- リスクの対策としては現金と投資信託のバランスを調整する、もしくは債券を組み入れる

標準偏差を理解して最大損失額やリターンの発生確率を知っておけば、より堅実な運用ができるかと思います。

もちろん値自体は過去の実績でしかないですし、どこまで行っても皮算用です。

ですが、先の見えない航路において精神的な安定剤になるのは事実かと思いますので、しっかりリスクと向き合いながら投資信託と購入してみてください。

コメント