投資をいざ始めてみようと思って、ネットで調べてみると、株式投資やらFXやら投資信託、不動産、仮想通貨など様々な投資方法が出てきます。

ただ、正直どれを選べばいいのかわからないという方も多いのではないでしょうか?

というのも、僕も投資を始めるときにどの投資から始めようか迷ったんですよね。

そこでこの記事では、沢山ある投資商品のポイントを解説して、初心者の選ぶべき投資商品まで導きます。

投資は前提知識なしに突っ込むと、「大損して玉砕……」なんてことも普通にあるので、まずは各投資商品の雰囲気を掴んで、自分に合った投資商品を選んでいきましょう。

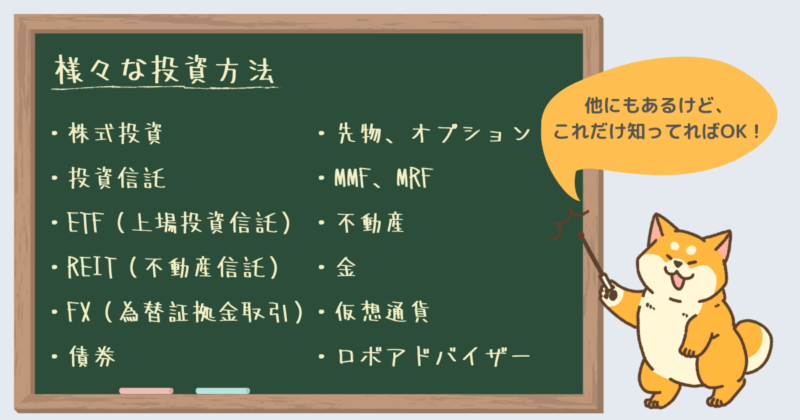

メジャーな投資商品は12種類

沢山あるの投資の中からメジャーなものをイラストにまとめてみました。

まずはこの辺りさえ知っておけば良いかと思います。ほかにもクラウドファンディングやソーシャルレンディングなど新しいものもあるのですが、追々で大丈夫です。

さっそくですが、それぞれの投資の特徴について見ていきましょう。

| 投資商品 | ひとこと |

|---|---|

| 株式投資 | 投資と言えば株!まさしくキングオブ投資です。 |

| 投資信託 | 安定感抜群!知識少なくてもOKです。 |

| ETF(上場投資信託) | 新しい投資信託!隠れた初心者向け商品です。 |

| REIT(不動産信託) | これも新しめ!やや中級者向けの印象です。 |

| FX(為替証拠金取引) | 若い人に人気!ガンガン行こうぜならFXです。 |

| 債券(国債) | 昔ながらの商品!僕はおすすめしません! |

| 先物・オプション | ハイリスク・ハイリターン!上級者向けです。 |

| MRF・MMF | もはや消えかけ!なおMRFは証券口座開けば自動的にできます。 |

| 不動産 | 資金が必要!意外と安定して稼げます。 |

| 金 | 困ったときの転ばぬ杖!それ自体が資産であることが魅力です。 |

| 仮想通貨 | 価格の変動幅が大きいです!投機商品に近い。 |

| ロボアドバイザー | とにかく楽ちん!時間をかけたくない人はロボアドにお任せ。 |

では、それぞれの商品について以下で詳しく見ていきましょう。

投資商品その1|株式投資

投資というと、株式投資を思い浮かべる方も多いのではないでしょうか?

株式投資は日本では一番人気の投資商品です。この人気は、仕組みがシンプルで理解しやすく、かつ儲けやすいことに起因しており、初めて購入した投資商品は株という人も多いです。

仕組みがシンプルながら、大きなリターンが期待できるところが魅力ですね。

また、配当金や株主優待狙いの投資もできるので、「株価チャートを追いかけて投資する時間はないかも……」という方も楽しめます。

個人的には、株の大きなメリットは、長期投資と短期投資の両方に対応できる「柔軟性」にあると思っています。

他の投資だと、短期投資と長期投資を掛け合わせたり、値上がり益以外の配当金や株主優待を楽しむなんてことは中々できません。

なので、「いろいろなスタイルの投資をしたい人」には、株式投資がオススメです。

株式投資については、以下でも解説しているのでよかったら参考にしてください。

投資商品その2|投資信託

投資信託は株式投資に次いで人気の投資商品です。

私たちから集めたお金をもとに、運用の専門家(ファンドマネジャー)が株や債券などの複数の商品に投資・運用し、その利益を還元する形で運用します。

そのため、投資に時間を掛けたくない人には最適な投資です。

現在の日本には5000以上の投資信託の商品(ファンド)があり、この商品数の多さが投資信託の1つの特徴でもあります。

各商品はそれぞれに性質も異なっており、ハイリスク・ハイリターンな商品もあれば、ローリスク・ローリターンな商品もあります。また、日本国内の株や債券を購入する商品もあれば、外国債券を購入するものもあります。

基本的に、投資信託は「長期投資に向いた金融商品」です。短期投資を狙う方法もなくはないのですが、正直現実的ではないのでやめておくほうが良いでしょう。

個人的には、「将来の資金を確保したい人」や「投資には時間をかけたくない人」にオススメの投資商品です。

また、投資を初めてやるという人は確定供出年金(企業型DCもしくはiDeCo)やつみたてNISAの制度を利用して、投資信託の積み立てから入るのがおすすめです。

投資信託については以下の記事でも解説しているので、良かったら参考にしてください。

投資商品その3|ETF(上場投資信託)

-800x420.png)

ETFは「Exchange Traded Fund」の略で、上場している銘柄に絞って運用する投資信託です。

名前は聞きなれないかもしれませんが、投資家の間ではかなり人気で、一時期は日経平均レバレッジ・インデックスという商品が、東証1部の売買代金ランキングで連日1位を独占していたほどです。

ETFの特徴としては、まず手数料の安さが挙げられるでしょう。

安い手数料で上場企業の安定した銘柄に分散投資できるので、比較的ローリスクな投資商品です。

また、投資信託と違って世界中のあらゆる指数に対して投資でき、リアルタイムでの売買が可能です。

特にインドなどの新興国の銘柄をまるっと買える投資信託はまだまだ少ないので、新興国の指数を買いたい人はETFが向いてます。とはいえ、本質的には投資信託に近いと思えばOKです。

ETFについては以下の記事で解説しているので、良かったら参考にしてください。

>>ETFとは?ETFの仕組みやメリット・デメリットをわかりやすく解説

投資商品その4|REIT(不動産投資信託)

-800x420.png)

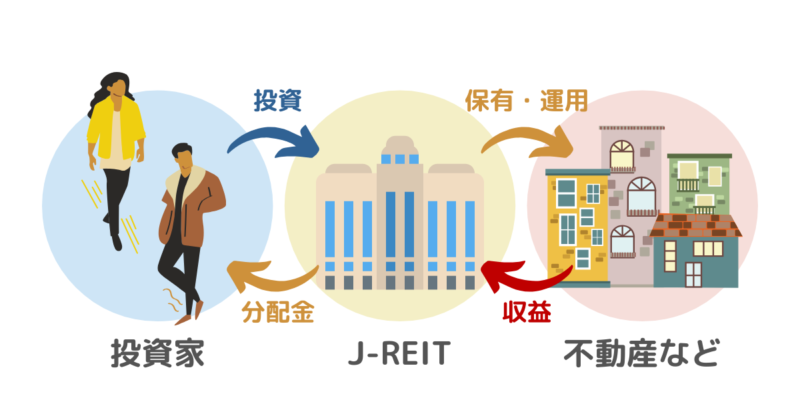

REIT(リート)は、「Real Estate Investment Trust」の略で、不動産を対象とした投資信託です。

投資法人(日本の場合はJ-REIT)が投資家からお金を集めて、オフィスビルや商業施設、マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に還元する仕組みです。分配利回りの高さなどから最近注目を集めています。

個人的には投資信託なんかと比べて、ミドルリスク・ミドルリターンといった位置づけ。

日本版のREITのこと。投資家から資金を集めて不動産を運用しそれによって得る賃料収入等を原資として投資家に分配する仕組み。もしくは投資法人。

REITができるまでは、個人で不動産へ投資することは、資金の確保や不動産の運用という点でかなり難易度が高かったです。

しかし、REITでの投資であれば、少額資金でも不動産投資ができますし、不動産運営も委託になるので、かなりハードルが下がったと思います。

個人的なREITの一番のポイントは「株式や債券との連動性の低さ」です。

これは不動産が購入商品であることから来る特性ですが、株式や債券との連動性の低さというのは、つまるところ「経済状況からの影響の受けにくさ」を表します。

そのため、経済の影響を受けやすい「株式投資や投資信託」と「REIT」を併用することで、安全性の高い分散投資を実現できるわけです。

ただし、REITは「地価の変動」や「災害」といった、偶発的なイベントに影響を受けやすいことには注意しておきましょう。

REITは「高利回りで投資したい人」「株式投資などと複数併用できる投資を探している人」「不動産資産に興味がある人」にオススメです。

投資商品その5|FX(為替証拠金取引)

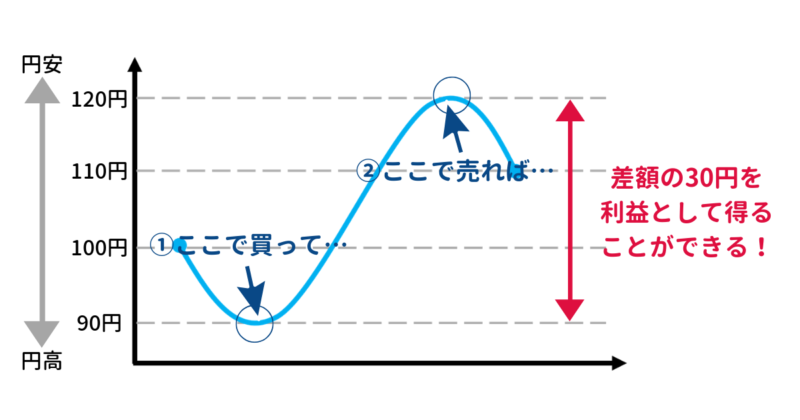

FXは、外国為替取引の一種で、通貨間の価格差を利用して儲ける投資です。イメージ的には以下のような感じです。

要は「安い時に通貨を買って、高い時に売る」だけです。

また、その最たる特徴として、「レバレッジ」という仕組みがあり、資金を担保にお金を借り入れて資金の最大25倍もの取引をすることが可能です。例えば、10万の資金があれば250万円分の取引きが出来るわけです。

少ない元手でも大きく儲けることができるのは、FXならではと言えます。

投資対象は通貨で、FX会社にも寄りますが、米ドルを中心にユーロやポンド、豪ドル、元、ペソなど様々な通貨を扱うことになります。

あとは24時間取引が可能なのはうれしいポイントですね。僕もそうですが、仕事中にチャートを分析するわけにもいかないので、専業投資家でない限りは仕事が終わった夜が投資のメイン時間になります。

その点FXは、市場が24時間稼働しているので、日中忙しくても取り組みやすいと言えるでしょう。

最後に少し小話にはなりますが、最も日本人女性投資家の割合が高い投資商品としても有名で、欧米の報道局は個人投資家のことを「ミセス・ワタナベ」とか「キモノ・トレーダー」なんて呼ぶこともあります。

でも、なんで女性投資家が多いんだ?

日本は主婦の投資家が多いからだね。東京の為替市場が大したニュースもないのに、急に動くことがあって、欧米の機関が「なんだなんだ??」と思って調べたら、日本の主婦がお昼の投資していたってのは有名な話だよ。

資金力も強いし、お金をよく知ってる人が多いから、影響力も大きいんだね。

上記の特徴から、FXは「少ない資金で大きく儲けたい人」や「日中は投資に時間を割けない人」に特にオススメです。

FXについては以下の記事で解説しているので、良かったら参考にしてください。

>>【図解】FXの仕組みをわかりやすく解説!【初心者でも簡単にわかります】

投資商品その6|債券(国債)

-800x420.png)

債券は歴史の長い投資商品です。簡単に言えば「お金を貸し付けて、その利子で儲ける投資」です。

債券の中で一番有名なのは国債で、読んで字のごとく国が発行する債券のことです。国にお金を貸して、利子をつけて返してもらうわけです。

国が利払いと元本を保証しているため、安全性の高い投資と言われています。

ただし、満期まで待たないと元本が保証されないということは注意が必要です。満期40年とかもあるので、20歳で債権を買っても60歳まで使えない可能性があります。

また、近年は昔ほどの利回りが期待できず、債券の旨みはかなり減ってきてるのが実情です。

利率でいえば、昭和50年は7.43%もあったのが、平成30年にはわずか0.91%です。(参考:財務省)

なので正直なところ、僕個人も債権はあまりオススメしていません。

それでも今回紹介したのは分散投資の対象としては活用できるのと、米国など外国債であればまだまだ利回りも期待できるためです。

投資商品その7|先物・オプション

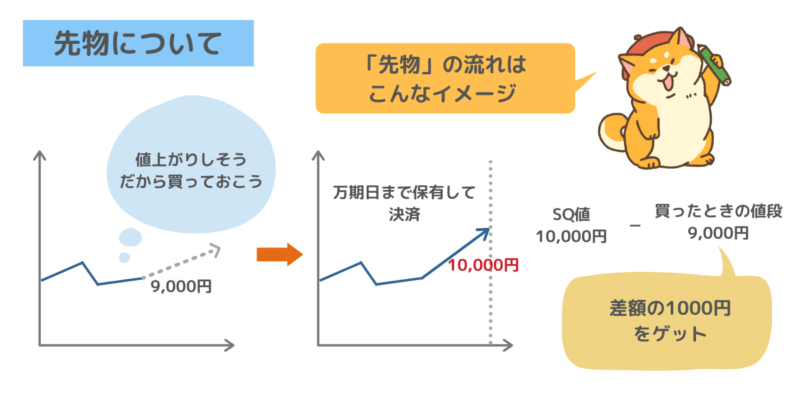

先物取引とは、「あらかじめ決められた日(期日)に、日経平均株価などの指数を決められた価格で売買する取引」です。

たとえば、日経225という先物商品は、日経平均株価の株価指数を売買して収益を狙いますが、株価が上がると思えば買い、安くなると思えば売ることで利益を狙います。

もう少し具体的に言えば、とある株価指数が今9,000円のタイミングで取引をし、その指数が10,000円まで上がれば、満期日に1,000円受け取れるわけです。

イメージ的には以下の感じ。

一方、オプションは、決められた日にち(満期日)にあらかじめ決められた価格で買ったり売ったりする「権利」を売買する取引です。

レバレッジの仕組みを使えるので、どちらも少額資金で、大きな利益を得ることができるのが特徴ですが、損失も大きく出やすいハイリスク・ハイリターンな投資です。

個人的には、株式やFX以上にリスク・リターンが高いので、あまり初心者にはオススメしていません。投資をある程度やって、相場観が身についてきたぐらいにやるといいかと思います。

実際、僕も先物を試してみたのは、他の投資である程度経験を積んでからでした。

しかも、今はもうやってません。リスク高すぎです。

もう少し資金に余裕が出てくれば、お勉強がてらやってみるのはアリかもですが、現状はやる予定なしなので、すみませんがこのブログでは大した解説はできないと思います。

投資商品その8|MRF・MMF

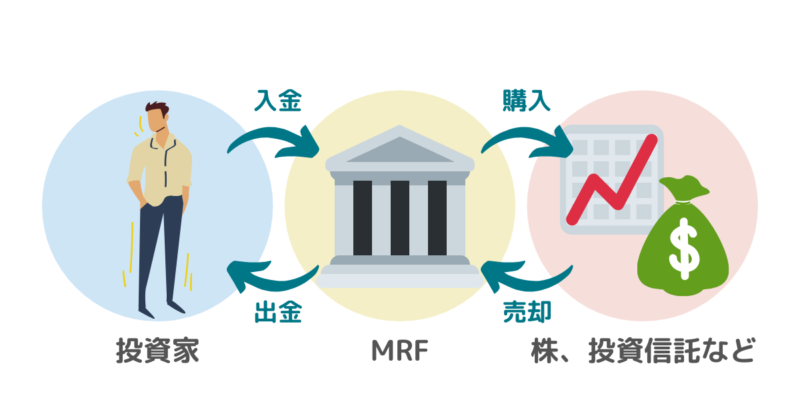

MRFは「Money Reserved Fund」の略で、簡単に言えば、証券口座の普通預金です。

元本保証商品ではないものの、元本割れリスクが低く、銀行口座の普通預金よりは利率がいいとされていた投資商品です。

2016年のマイナス金利政策以前は金利0.05%とかもあったのですが、2020年の今となっては金利はほぼ0%なので、銀行の定期預金とかに入れておく方が良いです。

なので、MMF・MRFの説明は、知識として知っておけばいいやぐらいに思っておけばOK。

運用イメージとしては以下のような感じで、証券口座に入金すれば、自動的にMRFを運用していることになります。

ポイントとしては以下だけ何となく知ってればOKです。(多分知らない人の方が多いです)

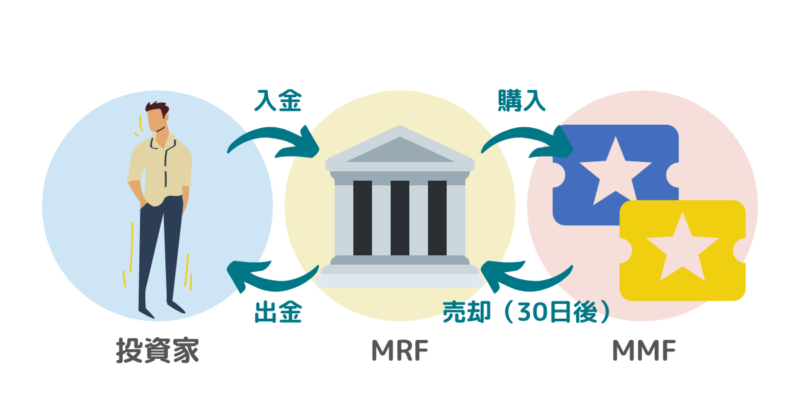

一方、MMFは「Money Management Fund」の略で、簡単に言えば、証券口座の定期預金です。

MRFと同様に、公社債投資信託の一種で、元本保証商品ではないものの、元本割れリスクが低く、銀行口座の定期預金よりは利率がいいので、そこそこ人気のあった投資商品です。

運用フローは以下のイメージ。

すでにお分かりかと思いますが、マイナス金利政策以降は金利0%となり、2020年5月現在は日本国内ではMMFはもう買えないです。

ただし、海外では存在するので、外貨建てでMRFを購入するのは可能です。

ポイントとしては「定期預金的位置づけなので、基本的に特定期間は出金できないこと」です。簡単に以下にまとめたので覚えておきましょう。

向いている人も紹介しますが、狙って運用する投資商品でもないので「こういう商品もあるんだなぁ」と知識だけ持っておけばOKです。

投資商品その9|不動産

不動産は、土地や建物を買う現物投資や投資用マンションの経営、アパートや貸し会議室経営、駐車場経営など色んな投資対象があります。

正直、不動産とひとくくりで解説するのは難しいのですが、こちらの記事を読むのは初心者の方が多いと思うので、ざっくり書かせていただきます。

実のところ、不動産はこれまでの投資商品とは若干毛色が異なります。

なぜなら、為替や業績といった経済影響よりも、災害や土地の開発といった環境要因の影響の方が大きいからです。4つ目に紹介したREITでもこの辺は軽く触れましたね。

ポイントとして、不動産投資は初期投資が多くかかることは留意しておきましょう。

アパートを買ったり、会議室を買ったりするのはお金がかかりますからね。

しかし、購入後は比較的収入が安定しやすいので、きちんと投資資金とリターンを事前にすり合わせることができれば、再現性良く利益を出せます。(ただし災害があれば別ですが…)

位置づけ的にはミドルリスク・ミドルリターンの投資商品といったところでしょう。

僕は駐車場として不動産資産を持っていて、月々9,000円ほどで4面貸し付けてます。

税金もあるので利益がすべて入ってくるわけではないですが、月々3万円ぐらいあると生活は楽になりやすいです。ただ、管理が結構面倒です。

投資商品その10|金

金は、それ自体に価値がある投資商品です。

ですので、ポイントとしては、経済インフレとかがあっても一定の価値が担保されているということ。

それこそ金の大鉱脈が発見されるとか、人工的に生成できできるようになる(錬金術)とかがない限りは暴落するということはないでしょう。

上記から、投資でがっつり儲けようというよりは、「何かあったときに売却できる資産」としての運用をされる方の方が多いです。

今回は金と一口に言いましたが、金貨、純金積み立て、金関連のファンドなどいろいろあるので、自分のスタイルに合ったものをチョイスしてください。

投資商品その11|仮想通貨

仮想通貨は「インターネット上にしか存在せず、ネット上で取引するお金のこと」を指します。(こういう言い方をすると電子マネーと混同する方がいますが、電子マネーはあくまでも「現実のお金が電子化されているもの」であり別物です)

仮想通貨はモノを購入した時の決済手段としても使えますが、価格が固定されていないため、投資対象として使われることのほうが多いです。

投資方法としては、長期でホールドもしくはシステムトレードで短期売買がメジャーになります。

本当はブロックチェーン技術やストックフローモデルなどの理論も説明したいですが、ここは商品イメージを持ってもらうための説明なので割愛します。

すでに6,000種類を超える仮想通貨が存在していて、投資家として目を離せない市場になりつつあります。

ただし、全体的に値動きが激しいので、ハイリスク・ハイリターンです。投資の際は注意しましょう。

僕自身はビットコインやイーサリアムをメインに長期保有しています。ちなみに、ハイリスクとは言いましたが、資産のうちの5%ぐらいの保有であればリスクは持たない場合と比べても変わらないというデータもあります。

(このあたりはいずれ記事を書きたいですが、だいぶ先になると思います。早くほしいという方はコメントください)

投資商品その12|ロボアドバイザー

ロボアドバイザーは、投資の経験が浅い人向けに、AIで投資判断を下してくれるサービスです。

最近では色んな証券会社で運用が始まって、メジャーになってきました。

基本的に、長期の資産形成を前提とした投資商品で、投資初心者の方や投資に時間をかけられない人にはオススメです。

現在の日本には、ロボアドバイザーは大きく分けて「アドバイス型」と「投資一任型」の2つのタイプがあります。

「アドバイス型」は投資のポートフォリオの提案のみを行い、「投資一任型」は提案だけでなく、実際の運用も代わりに行ってくれます。

ちなみに個人的には投資一任型がオススメです。ロボアドバイザーのメリットはやはり「時間をかけなくてもいいところ」にありますから、極力すべてをお任せしてしまいましょう。

初心者が最初に投資すべき投資商品は1つだけ

では、ここで今回紹介した12商品について、どれが初心者がやるべきか考えてみます。分けるポイントとしては、「知識・経験の不要度」「リスクの低さ」「リターンの大きさ」に絞っています。

また、あわせて「総合ポイント」も出してますが、あくまで参考値扱いです。

というのも、人によって「どれぐらい稼ぎたいか?」「どれぐらいリスク許容できるか?」は変わってくるので、必ずしも値が大きいものがおすすめとは言えないためです。

| 投資商品 | 経験の不要度 | リスクの低さ | リターンの大きさ | 総合ポイント | |

|---|---|---|---|---|---|

| 1 | 株式投資 | ||||

| 2 | 投資信託 | ||||

| 3 | ETF(上場投資信託) | ||||

| 4 | REIT(不動産信託) | ||||

| 5 | FX(為替証拠金取引) | ||||

| 6 | 債券(国債) | ||||

| 7 | 先物・オプション | ||||

| 8 | MRF・MMF | ||||

| 9 | 不動産 | ||||

| 10 | 金 | ||||

| 11 | 仮想通貨 | ||||

| 12 | ロボアドバイザー |

とはいえ、選びきれないという人もいるかと思います。

なので、個人的におすすめなものを宣言しておきますと、初心者の方には投資信託が一番おすすめです。

理由としては、比較的リスクが低く、王道のやり方がある程度確立されているためです。

正直、確定拠出年金やつみたてNISAで投資信託をフル活用するだけで、個人投資家としてはかなり上位です。

具体的にどうすれば良いかは以下の記事で解説しているので、良かったら参考にしてください。

また、投資初心者に最初に読んでほしい記事は以下にまとめているので、こちらも参考にしてください。

投資商品のまとめ

今回は、投資商品を紹介させていただきました。

出来る限り簡単に解説したので、概要は掴んでもらえたのではないかなと思います。

投資商品はそれぞれに特性がはっきりしてるので、自分のライフスタイルや資金と相談しながら、やりやすいものを選びましょう。

上でも挙げましたが、個人的には初心者には投資信託がオススメです。

コメント