- 投資をこれから始めたい人

- 投資について基礎から学んでいこうと思っている人

- 何に投資すればよいのかわからない人

- 投資の胡散臭さがぬぐい切れない人

この記事は上記に当てはまる人向けの記事です。

「なんで投資をした方がいいの?」という投資を始める前に感じる疑問から、実際に投資をトライしている人の疑問まで、投資を始めるにあたって最初に読んでほしい記事をまとめています。

さらっとでも良いので読んで貰えれば、投資に対するイメージが変わると思うのでぜひお付き合いください。

- 投資は凡人でもできる

- インフレについていくためにも投資は必須

- 投資は思ったほど儲からないが、着実に資産を積み上げることはできる

- まずは確定拠出年金とNISAをしっかり使う。投資先はインデックスファンド一択

- アセットアロケーションは計算すること

- 投資ではいらんことをしない。シンプルイズベスト

- おすすめの本と証券会社について

投資はお金持ちだけのものではない

日本人には「お金にこだわるのは美しくない」という価値観が根付いているのもあり、全体的にどこか「投資は自分とは無関係だ」と考えている人が多いです。

そのため、誰かから投資について学ぶ機会もほとんどないですし、投資は金持ちだけの特権みたいな風潮が感じられます。

ですが、投資はお金持ちだけのものではありません。

実際、僕は大学生のころに投資を始めましたが、そのときは全然資金もありませんでした。バイトでコツコツ貯めた10万円が軍資金だったのです。

ですが、10年以上たった今、仕事で入金力が上がったのもありますが、資産が3000万円を超えるに至りました。

正直、世間のお金持ちから見れば微々たる資産です。また、10年近く掛けてこれだけですから、投資センスも全く無いと思っています。

ただそんな凡人の僕でも何とかやってこれた訳ですから、この記事を読んでくださっている皆さんも十分に同じことができると考えています。

ですので、ぜひ投資を自分事として捉えてみてください。どうか資産運用を毛嫌いしないでください。

なぜ投資が必要なのか?貯金ではダメなのか?

そもそもとして、なぜ投資が必要なのでしょうか?貯金でダメなのでしょうか?

普通に考えると、お金が減るリスクのある投資よりも、お金が減るリスクがない貯金の方が良さそうにも思えます。

ですが、ここには一つ落とし穴があります。

それはインフレ(物価の上昇)です。

貯金をしているだけでは「実はお金の実質的な価値が減っているかもしれない」ということを知るのが、投資の必要性を理解するための第一歩です。

なぜ投資が必要か?については以下の記事で書いているので、良かったら参考にしてください。

投資は本当に儲かるのか?

投資の必要性はわかったかと思いますが、そもそもとして「投資で儲けたい」という人も多いと思います。

僕自身、「将来が不安だから投資しよう!」というよりは「投資で儲けたい!」と思ったから投資を始めたタイプなので、気持ちはよくわかります。

事実、投資はリターンを目指してやるものなので、儲かるかどうかという視点は大事です。

ただ、多くの人が思っているほど投資は儲かるものではないです。

例えば、1年間で資産100倍とか夢のある話は基本的にないと思ってください。

とはいえ、時間をかけて着実に資産を築くということは可能です。

すぐに億万長者にはなれなくとも、時間をかければ解決できる部分はあるのです。

何に対してどういう投資をすべきか?

投資の対象には株式を始め、投資信託、国債、金、ETF、不動産、FX、仮想通貨など様々なものがあります。

では、初心者は何に投資すべきなのでしょうか?

投資で巨万の富を築いた人たち(ウォーレンバフェットなど)の歴史を考えると、彼らの多くは株式や国債をメインとして取引しています。

ただ、当時は優秀な投資信託やETFなどがなかったという背景もあるので、株式や国債が現代の投資環境にマッチしているかは再度議論すべきかと思います。

また、iDeCoやNISAなど日本特有の制度もあります。

そういった点を考慮して、今の僕たちの環境で何が優先されるべきかを考えていきましょう。

とはいえ、「御託はいいから結論だけ早く!」という方がほとんどだと思うので、ここでは結論だけ述べますが、以下のリストの1番からやっていけば投資としてはかなり上位を目指せると思います。

- 確定拠出年金(企業型DCもしくはiDeCo)を始めましょう。

- つみたてNISAでインデックスファンドに満額積み立てましょう。

- 余裕があるなら特定口座でインデックスファンドを積み立てましょう。

- ボーナスなどまとまった資金がある場合は、リスク許容の範囲で一括投資しましょう。

- 特定口座に積み立てている場合は、定期的にアセットアロケーションを行いましょう。

- (個別株などをやりたい人は)1~5である程度資産が築けたら、余剰資金をスタックしてつみたて以外の投資にトライしましょう。(ただし、信用取引、先物、レバレッジはダメです)

1点だけ注意ですが、1~4で投資するのは下記条件を満たすインデックスファンドにしてください。

- コスト(信託報酬)が安い

- 時価総額加重平均を採用している

一例として挙げておきますが、以下のインデックスファンドが上記条件を満たすのでおすすめです。(★マークを付けたものは特に信託報酬が安く優秀です)

- eMAXIS Slim 米国株式(S&P500) ★

- eMAXIS Slim 全世界株式(オール・カントリー) ★

- 楽天・全米株式インデックス・ファンド (楽天 VTI)

- 楽天・全世界株式インデックスファンド (楽天 VT)

- SBI・バンガード・S&P500インデックスファンド

なぜ上記のことをやれば上位を目指せるかは別記事で解説してますので、よかったら参考にしてください。

また、そもそも個別株とか国債、投資信託、ETFとか言われてもピンとこないという人は、以下の記事で各種金融商品ついてざっくり解説しているのでぜひ読んでみてください。

全資産のうちどれぐらいを投資に回せば良いのか?

何に投資したらいいのかが分かったところで、どれぐらいの金額を投資に回せばよいのでしょうか?

投資にはリスクがつきものです。上で「投資は必要である」と説明しましたが、必要以上にのめり込んでリスクを抱える必要はありません。

逆に、投資したのに必要な資産を構築できないのも問題があります。

よって、あなたにとって適度な割合を決定する必要があるわけですが、それは以下の2つを決定することで決まってきます。

- 投資の目的と目標

- 許容リスクから算出されるアセットアロケーション

投資の目的と目標

投資の目的と目標では投資の下限値を決定します。

例えば、以下のような目的や目標を設定してやれば、どれぐらい投資をすればいいかを考えることができます。

- 目的:車の購入資金の確保 目標:2年後に買い替え予定で300万円

- 目的:老後資金の確保 目標:60歳までに2,000万円

- 目的:住宅購入資金 目標:32歳までに800万円

- 目的:子供の大学進学費 目標:18歳までに500万円

仮にあなたが今40歳で60歳までに2,000万円貯める場合、利回り0%であれば毎月8~9万円は貯金する必要があります。

このとき利回り5%であれば、毎月5万円積み立てれば20年間で2000万円貯められる可能性があります。

このような具合で、最低限どれぐらい貯めれば目標に達成するかを検討します。

許容リスクから算出されるアセットアロケーション

次は、アセットアロケーションを決めましょう。(アセットアロケーションとは資産クラスの配分のこと。ここでは安全資産とリスク資産の配分という理解でOKです)

アセットアロケーションには「年齢から算出する簡易法」と「許容リスクから算出する方法」の2つがありますが、まずは「許容リスクから算出する方法」を説明します。

許容リスクから算出する方法では、アセットアロケーションは以下の2つを検討することで決定されます。

- 投資対象を決める。基本は安全資産として現金、リスク資産として投資効率の良い金融資産です。

- リスク許容度に応じて、1で決めた資産の割合を決める。リスク許容度は年齢などによっても変化するので一概には決まらない。

1についてですが、初心者の方は安全資産は現金でOKです。

債券や金などを組み入れながら分散投資できればベストではありますが、資産クラスを増やせばリスクとリターンの見通しが悪くなる上に、管理コストもかかります。

そんな複雑なリスクとリターンを定期的に算出し、資産を組みなおせる人はもはや初心者ではありません。

なので、1で考えることは「リスク資産として何を置くか?」だけです。

ただ、考えればいいといいつつも、リスク資産もほぼ一択で先に提示した2つの条件を満たすインデックスファンドを買えばOKです(条件:①コストが安い、②時価総額加重平均を採用している)。

続いて2ですが、こちらが難しいです。1は理論的に答えがほぼ1つに決まりましたが、2は投資する人の環境によって大きく左右されるためです。

例えば、資産が100万円あったとして、その100万円を全額リスク資産に充てたとします。

仮にそのリスク資産の最大損失率が50%であれば、資産が50万円減ってしまう可能性があるわけです。

一方、資産100万円のうち、50万円を安定資産(現金)、50万円をリスク資産とすれば、最大損失は25万円で抑えられるわけです。

このように安定資産とリスク資産の割合を変動させることで、リスクをコントロールしていくのが2で実施すべきことになります。

あなたがリスクを許容できる(精神的に落ち着いて投資できる)範囲でリスク資産の割合を決めてください。

ちなみに今回は最大損失率を50%で計算しましたが、この最大損失率の出し方は色んな考え方があります。

僕個人としては損失率を多めに仮定するのを好みますが、ディフェンシブなアセットアロケーションになってしまうので、積極的に運用したい人は損失率を多少下げても良いです。

参考までに、一般的な損失率の仮定方法をまとめておきます。

- 方法その1:一律で50%とする。

- ITバブル崩壊やリーマンショックの時はS&P500でも50%前後の暴落率でした。そのような歴史的暴落を見越すと、これぐらいの損失率を考えるのがベターかと思います。

- 方法その2:一律で33%とする。

- 方法その1よりは楽観的な数字で資産が3分の1減ることを想定。とはいえ、歴史的暴落を除けば、33%以上減る状況は歴史を見る限りほとんどないです。

- 方法その3:リスクの3倍とする。

- 購入資産のリスク×3を最大損失率とする方法。例えば、リスク8%の金融商品であれば24%が最大損失率になります。リスクの値は投資信託であれば目論見書に書いてます。もしくは資産クラスごとの年率ボラティリティをJ.Pモルガンが毎年発表しているのでそれをリスクとしてもOK。リストの下にリンクを貼っておきます。

- 方法その4:リスクの2倍とする

- 方法3の倍率を2倍にしただけです。一番メジャーなやり方ですが、数字が結構甘く出ます。

- 方法その5:”リターン”-”リスク”×2とする。

- 例えば、リスク8%、直近5~10年の利回りが5%の金融商品であれば、5-8×2=-11%が最大損失率になります。かなり甘い数字で出るので僕は好きじゃないです。(だってコロナショックですら暴落率34%とかですよ?)

以上が許容リスクから算出するアセットアロケーションの決め方ですが、こんなの計算したくないという人は「年齢から算出する簡易法」でもOKです。

算出方法は簡単で、「年齢=安全資産の割合」とするだけです。

例えば、40歳の方であれば安全資産を40%、リスク資産を60%もつ。

といった具合です。

ただ、収入やすでに持っている資産を加味した算出にはならないので、精度は落ちることは留意しておきましょう。

決めたアセットアロケーションで目標を達成できるか検証する

最後に、算出したアセットアロケーションで目標達成が可能か?を確認しておきましょう。

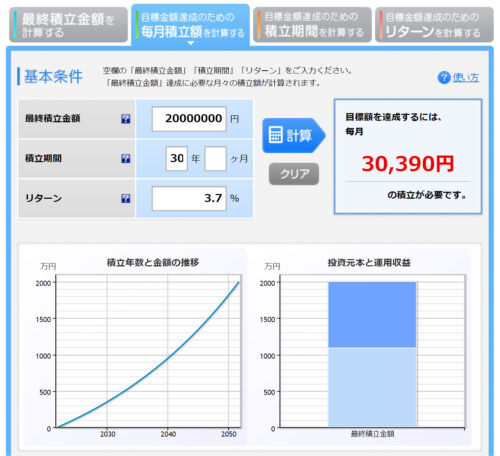

以下条件で算出したケースを想定して、試しに検証してみます。

- 現在30歳の独身男性

- 目的:老後資産の確保 目標:60歳までに2,000万円

- 毎月手取りで24万円の収入で8万円は貯金や投資に回せる

- 貯金は300万円ある

- 許容できるリスクは全資産に対して30%ほどの下落まで

- 今回は最大損失率を50%とする

- リスク資産は世界株式。JP.モルガンのデータより期待リターンは3.70%

>>JPモルガン・アセット・マネジメント「LONG-TERM CAPITAL MARKET ASSUMPTIONS」

まず60歳までに2,000万円貯めるためには、リスク資産にどれだけ入れれば達成できるかを考えましょう。

楽天証券のツール「積立かんたんシミュレーション」を使います。

計算結果から、毎月3万円ほど積み立てれば達成できることが分かりました。

毎月貯金や投資に回せる金額は10万円あるということなので、金額的には問題なさそうです。

次に許容リスクについて考えます。

10万円のうち、3万円を投資に回すということは、安全資産とリスク資産が7:3のアセットアロケーションになるということです。

この場合、最大損失率50%の条件であれば、資産に対して50%×3/10=15%の下落が見込まれます。

許容リスクは30%の下落までということなので、リスクの観点でも問題なさそうです。

もしリスクが許容値を超えている場合は、「目標の設定に問題があるので積立期間を延ばしたり金額を減らす」「支出を減らして月々の貯金額を増やし安定資産の割合を増やす」などの処置が必要になります。

例えば、今回は許容リスクを30%という前提でしたが、10%しか耐えられない人であれば15%の下落が見込まれるアセットアロケーションには問題があります。

よって、「60歳までという設定を70歳まで延ばすとか2,000万円の目標を1,500万円にする」「支出を減らして毎月13万円を投資や貯金に回せるようにする」などの対応が必要になるのです。

仮に支出を減らして15万円を貯金投資に回せるようにすれば、資産に対して見込まれる下落は50%×3/15=10%まで抑えることができます。

このような計算をすることで、適切な投資割合を決めていきましょう。

収入が増えたり減ったりすれば、当然アセットアロケーションは変わってきます。なので、年に1回ぐらいは計算しなおす必要があります。

アセットアロケーションの決め方のより詳細な部分については、以下の記事で解説していますので、よかったら参考にしてください。

投資でやってはいけないこと

やるべきことが分かったところで、やってはいけないことも紹介しておきます。

大雑把ではありますが、以下のことだけはやらないでください。初心者ほどやりがちなイメージです。

- 生活防衛資金を投資してしまう

- 手数料を甘く見る

- 1つの銘柄に集中投資する

- 狼狽売りする

- 損切りせずに塩漬けする

- 色々な投資手法に手を出しすぎる

基本は「低コストな商品をリスク回避しながら計画的に運用する」です。定石を淡々とこなすのが投資成功への一番の近道です。

少なくとも投資になれるまではインデックスファンドをコツコツと積み立てるのが良いでしょう。

十分に積み立てた後は、更に積み立てるのも良いですし、個別株やETF、仮想通貨など新しい金融商品を組み入れるのも良いでしょう。

上記のやってはいけないことの詳細については、以下の記事で解説してるので良かったら見てください。

勉強方法について(おすすめの書籍)

最低限やっておくことはこの記事で書ききりましたが、もっと勉強したいという方は以下の書籍がおすすめです。(僕も投資をしっかり勉強したいと思ったころに読みました)

それぞれの本の中身ついては、以下の記事でレビューしているのでよかったら参考にしてください。

ちなみに全部ネットで勉強というのはおすすめしないです。

というのも、ネットの情報は玉石混合である上に情報過多だからです。

例えばですが、現時点で知識のない初心者の皆さんが、

- 仮想通貨で爆益!これからどんどん上がるから買いです!

- 今、株式市場は落ち込んでいるので、買い時です!

- A社の株はチャートを見ると、シグナル出てるので資産つぎ込みましょう!

- ほとんどの金持ちはDeFiやっている。やらない奴は情弱!

みたいな情報を見たときに、投資方針を変えずに淡々と積み立て続けることができますか?

上の文言は僕が書いたので訴求性のない下手糞な文面ですが、世の中怪しい人は沢山いて、その人たちはとても言葉が巧みです。

そのため、今回紹介した内容をやれば投資家としては上位層に入れるにもかかわらず、ほとんどの人はいとも容易く放棄してしまうのです。

世の中には沢山のノイズがあります。そんなノイズに惑わされないためにも、勉強するならぜひ本も併用してください。

おすすめの証券口座

よく「おすすめの証券口座はどこですか?」という質問を受けますが、ネット証券でしたらどこでも良いです。

若干の違いはありますが、本記事で紹介しているつみたてNISAやインデックスファンドの積み立ては、ほとんどの証券会社でできます。

ですので、「使いやすさ」とか「デザイン」とか「将来的に積み立て以外にどういう投資をするのか?」といった好みです。

参考までに僕が実際に使っている証券口座を紹介しておきます。

最後に|【投資入門】はじめて投資をする人に読んでほしい記事

今回は初めて投資する人に読んでほしい記事というテーマで解説しました。

冒頭でも述べましたが、投資は決してお金持ちだけのものではありません。むしろ、お金があまり無いという方こそやるべきことだと思います。

まずはやるべきこと(NISAや確定拠出年金)をやっていくのが重要で、確実に資産を積み上げていきましょう。

正直、僕は沢山回り道をしながら、今まで投資をやってきました。独学で適当にやっていたときの成績はあまりよくなかったです。

ですが、今回紹介した方法でコア資産を作ってからは、トータルで負けることはほぼなくなりました(リーマンショックなどは残念ながら別です)。

この記事に限らず、本ブログでは王道のやり方を公開していますので、ぜひほかの記事も参考にしながら投資知識を身に着けていってください。

少しでも皆様方のお力になれれば幸いです。

コメント